- お金プラス@編集部

- 会社の経費精算をお得にするためにクレカを徹底分析した管理人。ポイント付与率にとにかくうるさい。

「ゴールドカードはどこがおすすめ?」

「年会費で損をしないカードを選びたい」

ゴールドカードは、通常のクレジットカードよりもワンランク上のサービスや保険が魅力です。しかし、ゴールドカードは年会費がかかるため、どのカードを利用するのが最もお得なのか分からないですよね…

この記事では、ゴールドカードを持つメリットを記載し、厳選10枚の年会費や還元率を徹底比較しています。カードごとの保険やサービス内容、お得な使い方も掲載しているため、自分に合ったゴールドカードを選ぶ参考にしてください。

目次

ゴールドカード所持者の声まとめ

ゴールドカードで得している人の口コミ

Amazonゴールドカード。Amazon信者であれば得が多い。アマプラの年会費無料だし、クレカの年会費はリボ払いをうまいこと調整すればタダになる

— へ そんぽ @ (@kimoi_shinu) May 28, 2021

au payゴールドカード特典でどれくらいポイント加算できたかお知らせメールが来た。

1000ポイント超えてたから年会費以上にはお得になってるみたい🉐

今年に入ってゴールドカードに関してネガティブに思ってたけど、これなら解約しなくても良さそう。#auPAY #aupayゴールドカード— 龍角381 (@ryukaku381) April 16, 2021

JCBのANAゴールドカードを使ってます!

(一般で10マイルコースにするならゴールドにした方が得ということで)— PON! (@KI30428670) June 27, 2021

ゴールドカードは、特定のサービスを頻繁に利用する方が得をしているようです。Amazon利用者ならAmazonゴールドカード、マイルを使う人はANAゴールドカードなど、ライフスタイルに合わせてゴールドカードを選ぶのをおすすめします。

ゴールドカードをやめた人の口コミ

謎に年会費1万払って

楽天ゴールドカード使ってたのをやめた年会費1万払ってたワイは養分w

何年使ってたんや🤔— 鬼ちゃん (@on02103) January 25, 2020

ドコモユーザーやめたから、ゴールドカード解約手続きしたったわ

年会費一万円高かったな…😢— はとむぎ (@neruneruDB) February 10, 2021

普通にゴールドカード登録してるd払いのが得だった説あるわ

— saki®️u (@ayasakiruna) March 27, 2021

ゴールドカードを利用していたものの、お得感が無くやめた方もいるようです。ゴールドカードをやめた理由としては、年会費の高さが挙げられます。

一方で、やめた人の中には、ゴールドカードを使っていたときのほうが得だったと感じる人もいます。ゴールドカードを選ぶ際は、サービス内容が年会費に見合っているかが重要と言えるでしょう。

ゴールドカードの選び方

- 付帯サービスの充実さ

- ポイント還元率の高さ

- 年会費の安さ

- ステータスの高さ

付帯サービスの充実さ

ゴールドカードは、付帯サービスの充実さで選びましょう。ゴールドカード最大の魅力は、ホテル割引やレストラン優待、旅行傷害保険やショッピング保険の高額補償です。

ゴールドカードの年会費は、1万円~数万円かかることが多いです。しかし、ゴールドカードの割引や優待を上手に活用できれば、年会費以上に得をすることもできます。

例えば、SPGアメックスは、カードを継続するだけでホテルの無料宿泊券が毎年もらえます。1泊2名で利用できるため、夫婦やカップルで毎年旅行を楽しめるのが魅力です。

ポイント還元率の高さ

ゴールドカードを選ぶ際は、ポイント還元率の高さも重要です。ゴールドカードの還元率相場は0.5%~1.0%ですが、特定条件で還元率が高くなるカードがあります。

例えば、dカードGOLDは、ドコモのスマホ料金(ドコモ光料金含む)支払いに利用すると、10%ポイント還元されます。毎月のスマホ料金が1万円とすると、1年間で12,000ポイントも貯まる計算です。

カードによっては、ポイント還元だけでは年会費の元を取れない可能性があります。ポイント還元率を重視するなら、ゴールドではない無料のクレジットカードも視野に入れましょう。

年会費の安さ|無料カードあり

| 年会費無料カード | 招待条件 |

|---|---|

| イオンカードの直近年間カードショッピング利用額が100万円以上 | |

| 招待条件は不明 目安:エポスカードの年間利用額50万円以上 |

|

| 招待条件は不明 目安:セブンカード・プラスの年間利用額100万円以上 |

ゴールドカードの中には、年会費無料で発行できるカードもあります。いずれもカード会社からのインビテーション(招待)を受ける必要があり、条件を満たすとインビテーションを受けられ、年会費無料で発行可能です。

条件を満たすまでに時間を要するため、すぐにゴールドカードが欲しい方には不向きです。無料でゴールドカードを手に入れたい方は、まず通常カードを発行して、招待条件を満たせるようにカードを継続利用しましょう。

ステータスの高さ

高ステータスカードの特徴

- 年会費が高い

- アメックスまたはダイナース

- プロパーカード

ゴールドカードを1つのステータスとして持つのもいいでしょう。中でも、よりステータスが高いとされる基準は「年会費が高い」「ステータスの高い国際ブランド」「プロパーカード」の3つです。

年会費が高いゴールドカードほど、高い年会費を支払える収入があるという点で、ステータスは高くなります。また、国際ブランドのなかでも、アメリカン・エキスプレス、ダイナースの2つは、とくにステータスが高いブランドです。

プロパーカードとは、国際ブランドが直接発行しているカードのことです。審査が厳しく、一般カードでも年会費が必要なことも多いプロパーカードは、ステータスが高いとされています。

おすすめゴールドカード10選|比較表

| ゴールドカード | リンク | 総合評価 | 年会費 | ポイント還元 | 国際ブランド | 旅行傷害保険 | ショッピング保険 | その他保険 |

|---|---|---|---|---|---|---|---|---|

| 詳細 | ★★★★★ | 11,000円 | 1.00%~4.50% | Visa Mastercard® |

海外:最高1億円 国内:最高5,000万円 |

最高300万円 | 国内・海外航空機遅延保険 | |

| 詳細 | ★★★★★ | 11,000円 (初年度無料) |

0.50%~5.00% | JCB | 海外:最高1億円 国内:最高5,000万円 |

最高500万円 | 国内・海外航空機遅延保険 | |

| 詳細 | ★★★★★ | 11,000円 (オンライン入会で初年度無料) 条件付無料 |

0.50%~5.0% | Visa Mastercard® |

最高5,000万円(利用付帯) | 最高300万円 | – | |

| 詳細 | ★★★★★ | 11,000円 | 1.00%~2.50% | Visa Mastercard® |

最高5,000万円 | 最高300万円 | 海外航空機遅延保険 | |

| 詳細 | ★★★★☆ | 34,100円 (初年度無料) |

0.50% | AMEX | 海外:最高1億円 国内:最高5,000万円 |

最高500万円 | キャンセル・プロテクション オンライン・プロテクション リターン・プロテクション 国内・海外航空機遅延費用 |

|

| 詳細 | ★★★★☆ | 11,000円 | 1.00%~5.00% | Visa Mastercard® JCB AMEX |

最高5,000万円 | 最高300万円 | – | |

| 詳細 | ★★★★☆ | 34,100円 | 1.00% | AMEX | 海外:最高1億円 国内:最高5,000万円 |

最高500万円 | キャンセル・プロテクション オンライン・プロテクション リターン・プロテクション 国内・海外航空便遅延補償 |

|

| 詳細 | ★★★☆☆ | 24,200円 (初年度無料) |

0.40%~1.00% | Diners Club | 海外:最高1億円 国内:最高1億円 |

最高500万円 | – | |

| 詳細 | ★★★☆☆ | 11,000円 | 0.50%~1.84% | JCB | 最高5,000万円 | 最高300万円 | – | |

| 詳細 | ★★★☆☆ | 17,600円 | 1.00%~2.00% | Visa Mastercard® JCB |

最高5,000万円 | 最高300万円 | 海外航空便遅延お見舞金制度 JALカードゴルファー保険 |

- ▼ランキングの評価基準(タップで開閉)

-

ランキング評価基準 - ・付帯サービスの充実さ

- ・ポイント還元率の高さ

- ・年会費の安さ

上記3項目を徹底比較し、ランキングを決定しています。

dカードGOLD|ドコモのスマホ料金支払い10%還元

- 総合評価

おすすめユーザー

- ドコモのスマホ・ドコモ光利用者

| 年会費 | 11,000円 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 1.00%~4.50% | ||||||||

| 国際ブランド | Visa Mastercard® |

||||||||

| 旅行傷害保険 | 海外:最高1億円 国内:最高5,000万円 |

||||||||

| ショッピング保険 | 最高300万円 | ||||||||

| その他保険 | 国内・海外航空機遅延保険 | ||||||||

| 申し込み条件 | 満20歳以上 安定した継続収入がある 個人名義であること 支払口座が本人名義であること |

||||||||

| おすすめ年代 | 20代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・3万円以上利用で1億円山分けキャンペーン ・新規入会で5,000ポイントプレゼント |

dカードGOLDは、ドコモユーザーにおすすめのゴールドカードです。ドコモのスマホ料金(ドコモ光料金含む)支払いでdカードGOLDを使うと、ポイントが10%還元されます。10%還元は、通常のdカードには無いお得な特典です。

基本還元率も1.0%と高く、マツモトキヨシやスターバックスなどの特約店では、さらにポイントが付きます。年会費は11,000円で、ゴールドカードの中では安価な設定です。

また、dカードGOLDに入会&利用すると、最大11,000ポイントがもらえます。入会から翌々月までの利用金額の25%(最大1万ポイントまで)が還元されるため、入会直後はたくさんカードを利用し、特典の恩恵を受けましょう。

dカードGOLDの評判と口コミ

- rurikoさん|30代前半|女性|事務員|2021.05.22

-

良い点|ドコモユーザーなら絶対に持っておくべき良カードです。

- 年会費は税込11,000円と決してお安くはないですが、ドコモのスマホを使っているなら月々の携帯料金税抜1,000円ごとに10%ポイントが還元されるので、私の場合はそれだけでもほぼ元が取れています。また、ドコモの特約店で買い物をする際は、dカード払いにすると還元ポイント率が1~3%ほど上乗せされるので、洋服などを買うとすぐに数千ポイント貯まります。今やdポイントが使えないところを探す方が難しいくらいなので、スーパーから百貨店まで、買い物代金の一部をポイントでまかなえていて非常に助かっています。

-

悪い点|ドコモの携帯やドコモ光を利用していない人にはイマイチなサービス内容。

- ドコモの携帯や光サービスを利用していない人にとっては、基本的にカード利用額税抜100円につき1ポイントしか付与されないので、年会費の元を取るのも大変かもしれません。

また、ドコモ携帯の利用料金に対するポイント還元は一枚のカードにつき一台のみ対象になるので、家族複数人で利用したい場合は各自1枚ずつ家族カードの発行が必要になります。家族カード1枚目は年会費無料ですが、2枚目からは税込1,100円がかかるところも要注意です。そのあたりの説明が少し分かりづらいので改善してほしいです。

- 特典が多いカードさん|20代後半|女性|事務員|2021.05.21

-

良い点|ドコモユーザーには還元がいい

- 家族でdocomoのスマホを利用している方ならかなりポイントが貯まります。1,000円につき10%とかなり高還元のため、家族カードをうまく絡めれば年会費分はすぐにペイでき、dカードゴールドの他のメリットを充分に受けることができます。

-

悪い点|年会費が高い

- スマホが、docomoでない限りは次年度以降らとくに年会費以上のもとをとるには難しいと思います。スマホのキャリアが簡単に変えられる現在、スマホのポイントアップのためだけに年会費の高いカードを作るのはすこしハードルが高い気がします。

JCBゴールド|ポイントアップ機会が豊富

- 総合評価

おすすめユーザー

- 汎用性の高いカードが欲しい方

| 年会費 | 11,000円 (初年度無料) |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 0.50%~5.00% | ||||||||

| 国際ブランド | JCB | ||||||||

| 旅行傷害保険 | 海外:最高1億円 国内:最高5,000万円 |

||||||||

| ショッピング保険 | 最高500万円 | ||||||||

| その他保険 | 国内・海外航空機遅延保険 | ||||||||

| 申し込み条件 | 20歳以上(学生不可) 本人に安定継続収入がある |

||||||||

| おすすめ年代 | 20代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・入会&利用とアプリ利用で5,000円キャッシュバック ・お友達紹介で最大5,000円相当プレゼント ・家族カード入会で最大4,000円分プレゼント ・リボ払い登録で最大6,000円キャッシュバック |

JCBゴールドは、ポイントアップ機会が豊富なゴールドカードです。JCB優待店で利用すると最大10倍、OkiDokiランドで利用すると最大20倍のポイントが付きます。

基本還元率は0.5%と低いですが、ポイントアップ特典を上手く活用すれば、効率よくポイントを貯められます。また、旅行傷害保険やショッピング保険の補償額が充実しているのもメリットです。

JCBゴールドは、入会後に1円でも利用し、MyJCBアプリに登録すると5,000円キャッシュバックを受けられます。さらに、2年連続で対象のショッピングで100万円以上利用すると、ワンランク上のJCBゴールド ザ・プレミアに招待されるキャンペーン中です。

JCBゴールドの評判と口コミ

- トシタマさん|30代後半|男性|接客業|2021.05.22

-

良い点|ポイント利用の用途が非常に便利

- 私はAmazon prime会員で、ネット通販をよく利用します。またショッピングでは、ほとんどクレジットカード払いを利用しており、旅行などへ行く時の交通機関料金や宿泊施設料金もほとんどクレジットカードで支払っております。その時に利用しているのが「JCBゴールド」なのですが、ポイントが知らず知らずのうちに溜まっていきます。ここまでは、その他のクレジットカードど同じですが、なんと「JCBゴールド」ではポイントをAmazonで利用でき大変重宝しております。そして、国内・海外航空機遅延保険が自動付帯されており旅行の際に国内外の航空便利用時に出航の遅延で生じた飲食費、乗継遅延などで生じた宿泊・飲食費や、預けた手荷物が遅延・紛失した際の衣類購入費などを補償するというものです。このサービスはJCB一般カードには付いておりませんが「JCBゴールド」には付帯され、旅行の際のトラブルにも安心です。

-

悪い点|利用店舗がすくなってきている気がします。

- 年会費のコスパや付帯しているサービス等の観点からも大変充実したカードだと言えますが、最近利用できる店舗が少なくなってきており、もしも利用できる店舗がもっと増えれば更に良いカードになるかと思います。また、最近のカードではなかなか見られない事なのですが、デジタル化に乗り遅れ、ペイペイ対応不可、タッチ決済対応不可という点も改善して欲しいと思います。

- 名無しさん|20代後半|男性|メディア|2021.05.21

-

良い点|海外旅行に行く時の保険

- このクレジットカードはよくあるように空港のラウンジが使えるようになるだけでなく、海外旅行の保険の適用やグルメ優待サービスも受けることができます。

雑誌が届いたりレストランで少し安くなったりするのは良いサービスだなと感じました。

-

悪い点|年会費が少し高め

- 年会費が一万円を超えているため、あまり空港のラウンジを使わなかったりその他ついているオプションに魅力を感じない人にはあまりお勧めできません。

また、ステータスになるようなカードではないと思うのでそこは個人の判断だと思います。

三井住友カード ゴールド|選んだ店舗でポイント還元アップ

- 総合評価

おすすめユーザー

- ポイントアップ店舗を自分で選びたい方

| 年会費 | 11,000円 (オンライン入会で初年度無料) 条件付き割引 |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 0.50%~5.0% | ||||||||

| 国際ブランド | Visa Mastercard® |

||||||||

| 旅行傷害保険 | 最高5,000万円(利用付帯) | ||||||||

| ショッピング保険 | 最高300万円 | ||||||||

| その他保険 | – | ||||||||

| 申し込み条件 | 原則満30歳以上 本人に安定継続収入がある |

||||||||

| おすすめ年代 | 30代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・新規入会&利用で最大11,000円相当プレゼント ※期間:2022/12/21~2023/4/30 |

三井住友カード ゴールドは、ポイントアップ機会が多く、原則30歳以上のみが発行できるハイステータスなゴールドカードです。ポイントUPモールや、自分で指定した店舗でのポイントアップがあり、効率よくポイントを貯められます。

年会費が11,000円と安めで、オンライン入会で初年度無料で利用可能です。前年度の利用金額に応じて年会費が変わり、100万円以上利用だと20%割引、300万円以上利用だと半額になります。

三井住友カード ゴールドは、新規入会&利用で最大8,000円相当が獲得可能です。入会後は積極的に利用しましょう。

三井住友カード ゴールドの評判と口コミ

- ぱんださん|30代前半|女性|専業主婦(夫)|2021.05.23

-

良い点|沢山使うならお得

- 沢山使うならこのカードがおすすめです。利用限度額が高めなのと優待サービスなどがあります。ポイントも溜まりやすいですしポイント還元アップのサービスやお店もあります。海外保険などの補償も付いてるので便利です。

-

悪い点|年間費が高い

- 年会費は高いです。メインでこのカードを使うならおすすめですが、そうでなければおすすめそません。還元率アップサービスはあるものの、通常の還元率は普通です。以前はこのカードをメインに使っていた為ポイントがかなり溜まって徳でしたが、あまり使わなくなった今はポイントもたまらなく、年間費が高いため、損をしている感じです。

- みかさん|40代前半|女性|自由業・フリーランス|2021.05.21

-

良い点|還元率もよくポイントが貯まりやすい

- 日常的な公共料金の支払いやネットショッピング、国内外の旅行で使用していますが、今のところ特に問題もなく基本的には満足しています。空港でのラウンジの利用やマイレージ積算など旅行好きには手厚い特典があってお得です。海外でもスムーズに利用できるのもメリットだと思います

-

悪い点|ポイント交換のバリエーションが増えてほしい

- ポイント交換先があまり豊富ではないのが不満です。もう少し幅広くポイント交換できるところを増やしてもらいたいです。またカードがせっかくゴールドステイタスなのに、安っぽい感じでステイタスが低く見えるところが残念です

auPAYゴールド|auスマホ料金の支払いが高還元

- 総合評価

おすすめユーザー

- auスマホ利用者

| 年会費 | 11,000円 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 1.00%~2.50% | ||||||||

| 国際ブランド | Visa Mastercard® |

||||||||

| 旅行傷害保険 | 最高5,000万円 | ||||||||

| ショッピング保険 | 最高300万円 | ||||||||

| その他保険 | 海外航空機遅延保険 | ||||||||

| 申し込み条件 | 20歳以上 ※以下の方は不可 学生/パート/アルバイト/無職 |

||||||||

| おすすめ年代 | 20代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・新規入会&利用で2,000ポイントプレゼント ・抽選で10万円まで全額還元キャンペーン |

auPAYゴールドは、auスマホを利用している方におすすめです。スマホ料金の支払いにauPAYゴールドを使うと、最大11%のPontaポイントが還元されます。

さらに、auでんきやauPAYマーケットなど、auが展開するサービスの決済に利用すると、お得にポイントを貯められます。年会費も安いため、ゴールドカードを初めて持つ方でも手を出しやすいでしょう。

auPAYゴールドは、入会&利用で最大2万ポイントをもらえます。入会から半年間のポイント還元率が最大5%まで高くなり、利用金額に応じてもらえるポイントが増えるため、入会直後は積極的にカードを利用しましょう。

auPAYゴールドの評判と口コミ

- じぇんぬさん|20代前半|女性|事務員|2021.07.27

-

良い点|ポイント還元率が複数の分野で高い

- 良い点は、ポイント還元率が幾つもの利用方法で高かったことです。

携帯電話の利用料金に関するポイント還元率の高さはもちろん、au関連のネットショッピングサイトで買い物をしただけで16%のポイント還元が受けられて、携帯電話料金の支払いなど別の用途にもポイントを利用できたので、便利だと思いました。

-

悪い点|au関連以外でお得を得られる機会が少ない

- au関連の料金支払いの際には、ポイント還元などお得なサービスを受けられるのですが、au関連でなければ買い物をしても料金が割引になるなどの特典があまり受けられず、使い方を工夫しないとポイントを上手く使いこなせないことにも繋がっていくところが残念だと思いました。

- やまいもさん|30代後半|女性|専業主婦(夫)|2021.07.21

-

良い点|空港のラウンジが無料で使えるau PAY ゴールドカード

- 数あるクレジットカードの中から、私がau PAY ゴールドカードを選んだのは空港のラウンジが無料で利用することができるからです。

空港を利用したことがある人なら一度は目にしたことがある「ラウンジ」ですが、誰でも利用できるわけではありません。

しかし、このau PAY ゴールドカードと当日の搭乗券または、航空券提示すれば、国内の主要空港とハワイ空港のラウンジのソフトドリンクや新聞・雑誌などのサービスを無料で利用できるので、出発までのちょっとした空き時間を有意義に過ごすことができます。

au PAY ゴールドカードは旅行好きの人にはおススメのクレジットカードです。

-

悪い点|年会費が11000円かかる

- 通常のau PAYの年会費が無料なのに対し、au PAY ゴールドカードは年会費が11,000円(税込)かかります。

ポイント還元率も通常1.0%~2.50%と決して高くはないので、元を取るのが難しい側面もあります。

アメリカン・エキスプレス・ゴールド|ホテル割引やレストラン優待が魅力

- 総合評価

おすすめユーザー

- ハイステータスなカードが欲しい方

| 年会費 | 34,100円 (初年度無料) |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 0.50% | ||||||||

| 国際ブランド | AMEX | ||||||||

| 旅行傷害保険 | 海外:最高1億円 国内:最高5,000万円 |

||||||||

| ショッピング保険 | 最高500万円 | ||||||||

| その他保険 | キャンセル・プロテクション オンライン・プロテクション リターン・プロテクション 国内・海外航空機遅延費用 |

||||||||

| 申し込み条件 | 満20歳以上 ※パート/アルバイトの方は不可 |

||||||||

| おすすめ年代 | 30代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・入会後3ヶ月間のポイントが3倍 |

アメリカン・エキスプレス・ゴールドは、ハイステータスを求める方におすすめのゴールドカードです。アメックスが発行するカードだけに年会費が高く、保険や補償が充実しています。

基本還元率は低く、ポイントの貯まりやすさを重視する方には向きません。ポイント還元よりも、高級ホテルの宿泊割引や、レストラン優待を受けられるのが魅力のゴールドカードです。

今なら入会後3ヶ月間のポイント還元が10倍になり、最大5万ポイントを獲得可能です。貯まったポイントは、ANAマイルやTポイント、Amazonギフト券など様々な利用方法があります。

アメリカン・エキスプレス・ゴールドの評判と口コミ

- miumauさん|30代前半|女性|イベントコンパニオン|2021.07.19

-

良い点|高級料亭やレストランで同伴者無料になる

- 一番の魅力は食事に関する特典です。提携しているレストランなどで特定のコース料理を2名以上で予約すると、1名分まるまる無料になります。軽く一人1万円以上かかる所がほとんどなので、大変お得です。ビジネス等で客人をもてなす際、自分の分と合わせると実質常に半額になるので助かっています。格式ある場所ばかりですし、安心して利用できます。また、コロナ禍になってから家電量販店やショッピングモールといった日用品などの買い物においてもキャッシュバックサービスが得られるようになり、お得度が更に高まっているので満足です。

-

悪い点|年会費が高い

- レストランの特典だけで元は取れていますが、反対に言えば食事以外の特典で考えるとそこまで大きなメリットが感じられません。ゴールドは旅行や飛行機利用の際に強いカードですが、あまり旅行する機会のない私にとってはそれよりもポイントアップなどのキャンペーンを強化してほしいというのが率直な気持ちです。

- K.Kさん|50代以降|男性|エンジニア(機械・電気・電子・半導体・制御)|2021.07.19

-

良い点|ステータス感が最高!

- ステータスの高いクレジットカードといえば、昔からダイナースなどは有名ですが使用できる場所が少ないなど、実用性には乏しいものでした。それに対してAMEXはJCBとの提携もありVISAと遜色のない使いやすさになっています。そして、圧倒的にVISA,JCBよりも使用時、所有時の満足感が大きいです。ゴールドでは更に一目置かれる場面がよくあります。AMEX使えます?と聞くタイミングで既に気持ちが良いです。

-

悪い点|年会費が回収できるか、、

- 年数百円のVISA系、年会費無料のカードが多々ある中、ゴールドの年会費は3万4千円ほどになります。使用中のものはANAの提携ゴールドカードになりますが通常カードよりポイント還元率が高く、マイルへの交換をするとかなり有利となります。現在、国内線はどこでも複数回行けるほどのマイル分が貯まりましたが、このコロナ禍、飛行機に乗ることもまったくなくなり、せっかくのマイルの使い道がありません。結局、支払いに5万円分ほど回してしまいましたが、こうするとほぼ本来のメリットがありません。元よりマイル還元が実質的なメリットと思っていたので、不満です。

楽天プレミアムカード|楽天の最高グレードカード

- 総合評価

おすすめユーザー

- 楽天サービスをよく利用する方

| 年会費 | 11,000円 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 1.00%~5.00% | ||||||||

| 国際ブランド | Visa Mastercard® JCB AMEX |

||||||||

| 旅行傷害保険 | 最高5,000万円 | ||||||||

| ショッピング保険 | 最高300万円 | ||||||||

| その他保険 | – | ||||||||

| 申し込み条件 | 原則20歳以上 安定収入がある |

||||||||

| おすすめ年代 | 20代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・新規入会&1回利用で5,000ポイントプレゼント |

楽天プレミアムカードは、楽天が発行するクレジットカードの中で、最高グレード(ブラックカードを除く)のゴールドカードです。年会費も安く、手軽にゴールドカードを持ちたい方に向いています。

還元率は常に1.0%以上で、ポイントの貯まりやすさも期待できるのが魅力です。楽天サービスとの連携がお得で、楽天プレミアムカードを使い楽天市場の決済をすると、ポイントが通常の5倍還元されます。

楽天プレミアムカードに新規入会すると、無条件で2,000ポイントが貰えます。さらに、入会後1円でも利用すると5,000ポイントが付与されるため、実質ほぼ無条件で7,000ポイントを獲得可能です。

楽天プレミアムカードの評判と口コミ

- ななみさん|40代前半|女性|自由業・フリーランス|2021.07.26

-

良い点|楽天ポイントがたまっていくのが画面でわかる

- 普段から楽天市場を利用していますので、楽天プレミアムカードは欠かせません!スーパールやお買い物マラソンでポイントが更に貯まりやすくなります。ただ買い物をしてるだけで、ポイントがたまるのが画面を通してはっきりとわかるので、買い物をするのが楽しくなります。また、楽天SPUでさらにポイントがもらえるようになりますので、うまく利用すればもっとポイントがもらえるようになるのはお得です。他のクレジットカードですと、ポイントが貯まるとカタログで商品と交換、という会社もあるので、ポイントがそのまま買い物で使えるのはありがたいです。

-

悪い点|楽天SPUから楽天でんきが対象外に

- 楽天SPUで楽天でんきが対象外になりました。今まで楽天SPUの楽天でんきでポイントをためていた方は、不満があるんじゃないかな、と思います。またごく少数ですが、楽天市場内で楽天カードが使用できないショップがあります。これだと楽天市場で買い物するメリットがあまりないため、改善していって欲しいです。

- たみーさん|40代前半|男性|製造業|2021.07.23

-

良い点|楽天利用者には最高

- 私のように公共料金、ゴルフ、携帯電話などすべてのサービスを楽天を活用していればこれらのポイントが貯まりやすいカードはないと思います。年会費11000円は高いと感じる方もいるかもしれませんが、私のような利用方法であれば間違いなく元を取ることができます。

-

悪い点|ステータス

- どうしても楽天カードと言うとビジネスマンの間ではステータスが高いとは認められないところが残念です。もちろん、普段からみせびらかすものでは無いですがメインで使っているのは何と聞かれたときに楽天と言うのはいかにも主流ではなく、マイノリティーなイメージが漂います。

スターウッド プリファード ゲスト アメリカン・エキスプレス|ホテルの無料宿泊券を毎年もらえる

- 総合評価

おすすめユーザー

- 旅行でよくホテルを利用する方

| 年会費 | 34,100円 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 1.00% | ||||||||

| 国際ブランド | AMEX | ||||||||

| 旅行傷害保険 | 海外:最高1億円 国内:最高5,000万円 |

||||||||

| ショッピング保険 | 最高500万円 | ||||||||

| その他保険 | キャンセル・プロテクション オンライン・プロテクション リターン・プロテクション 国内・海外航空便遅延補償 |

||||||||

| 申し込み条件 | 満20歳以上 ※パート/アルバイトの方は不可 |

||||||||

| おすすめ年代 | 30代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・入会後3ヶ月以内に10万円利用で3万ポイント |

SPGアメックス(スターウッド プリファード ゲスト アメリカン・エキスプレス)は、マイルを効率よく貯めたい方や、高級ホテルにお得に宿泊したい方におすすめです。

SPGアメックスは、6万ポイントごとにマイル交換すると、1.5万ポイント分のマイルが加算されます。さらに、カードを継続するだけで、毎年提携ホテルの無料宿泊券をもらえるのが魅力です。

入会後3ヶ月以内に10万円以上利用すると、3万ポイントを獲得できます。10万円であれば、生活費や日常のショッピング支払いで十分到達できるでしょう。

ダイナースクラブカード|保険の補償額が充実

- 総合評価

おすすめユーザー

- ハイステータスなカードが欲しい方

| 年会費 | 24,200円 (初年度半額) |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 0.40%~1.00% | ||||||||

| 国際ブランド | Diners Club | ||||||||

| 旅行傷害保険 | 海外:最高1億円 国内:最高1億円 |

||||||||

| ショッピング保険 | 最高500万円 | ||||||||

| その他保険 | – | ||||||||

| 申し込み条件 | 目安:27歳以上 | ||||||||

| おすすめ年代 | 30代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・3ヶ月以内に30万円利用で1万円相当の詰め合わせ |

ダイナースクラブカードは、ハイステータスを求める方におすすめのクレジットカードです。ゴールドカードの名称ではないものの、他のゴールドカードに匹敵するサービスを持ち、所持するだけで一目置かれるカードでもあります。

年会費は24,200円で、入会目安は27歳以上です。年齢は入会資格ではなく目安であるため、実際は年齢よりも安定した収入を重視していると考えられます。一般的なゴールドカードと同等以上の審査基準が設けられていると想定しておきましょう。

ダイナースクラブカードは、初年度のみ年会費が半額です。また、入会後3ヶ月以内に30万円以上利用すると、1万円相当のお惣菜・スイーツ詰め合わせが貰えます。

ダイナースクラブカードの評判と口コミ

- ワコンさん|40代前半|男性|事務員|2021.07.27

-

良い点|グルメ、旅行などの優待特典が多い

- なかなか予約が取れない人気店を会員向けに確保してくれるサービスがありました。ビジネスの会食、記念日などの特別な日に店の予約が取れないといった失敗がなくなったので、重宝しています。また旅行などでもラウンジが無料で使えたりするので嬉しいです。

-

悪い点|年会費が高いかな?

- 本会員は24200円、家族会員も5500円が年にかかりますので、保有するコストが高く感じます。あまりレストランや旅行に行かれない方には優待サービスを使うこと場面に遭遇しないので、マイナスに捉えられると思います。

ビューゴールドプラス|Suicaや駅ビルのポイント還元率がアップ

- 総合評価

おすすめユーザー

- Suicaを利用する方

| 年会費 | 11,000円 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 0.50%~1.84% | ||||||||

| 国際ブランド | JCB | ||||||||

| 旅行傷害保険 | 最高5,000万円 | ||||||||

| ショッピング保険 | 最高300万円 | ||||||||

| その他保険 | – | ||||||||

| 申し込み条件 | 日本在住 電話連絡が取れる 満20歳以上 安定収入がある |

||||||||

| おすすめ年代 | 20代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・入会&利用で最大5万円相当プレゼント ・年間100万円利用で5,000ポイントプレゼント |

ビューゴールドプラスは、SuicaやJR東日本の駅ビルをよく利用する方におすすめです。モバイルSuica定期券購入で1,000円につき40ポイント、Suicaチャージで15ポイント貯まります。

1年間に100万円以上カード利用すると、毎年5,000ポイントが付与されるのも特長です。100万円であれば、日常のショッピングや生活費の支払いで到達できる金額でしょう。

ビューゴールドプラスに新規入会すると、無条件で5,000ポイントがもらえます。さらに、家族カード入会やモバイルSuica利用、抽選などで最大50,000ポイントを獲得可能です。

ビューゴールドプラスの評判と口コミ

- えまさん|30代後半|女性|自由業・フリーランス|2021.07.26

-

良い点|電車移動のときは本当に便利

- 移動手段が電車や地下鉄、バスなどの公共交通機関中心だったのと、出張や旅行が多くビューカードを使っていました。年会費以上にポイント還元される金額使っていたため、ビューゴールドプラスカードに。移動時のオートチャージも便利だし、利用額でポイント還元されるので、年会費以上に使えました。

-

悪い点|Suicaを使わなくなってしまった

- 転勤で電車ではなく自動車での移動が主要なエリアに住むようになり、公共交通機関はほとんど使わなくなってしまいました。さらにコロナ禍の影響で旅行や出張の機会も激減。まだ電車に乗っているなら使っていたと思いましたが、年会費以上に使わなくなったため解約してしまいました。

JALカード CLUB-Aゴールド|マイルが貯まりやすいゴールドカード

- 総合評価

おすすめユーザー

- 飛行機をよく利用する方

| 年会費 | 17,600円 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| ポイント還元 | 1.00%~2.00% | ||||||||

| 国際ブランド | Visa Mastercard® JCB |

||||||||

| 旅行傷害保険 | 最高5,000万円 | ||||||||

| ショッピング保険 | 最高300万円 | ||||||||

| その他保険 | 海外航空便遅延お見舞金制度 JALカードゴルファー保険 |

||||||||

| 申し込み条件 | 20歳以上 本人に安定継続収入がある |

||||||||

| おすすめ年代 | 20代以上 | ||||||||

| お得なキャンペーン情報 |

|---|

| ・新規入会で最大8,500マイルプレゼント |

JALカード CLUB-Aゴールドは、飛行機をよく利用する方におすすめです。通常のJALカードよりもマイルが貯まりやすいため、頻繁に旅行をする方は年会費17,600円の元を取れるでしょう。

入会後最初の搭乗で5,000マイル、搭乗ごとにフライトマイルの25%加算など、マイルが貯まるシステムが豊富です。基本還元率も1.0%と高いため、日常のショッピングでも十分にマイルが貯まります。

JALカード CLUB-Aゴールドは、入会するだけで3,500マイルが貯まります。初回搭乗の5,000マイルも合わせれば、合計8,500マイルがほぼ無条件でもらえる計算です。

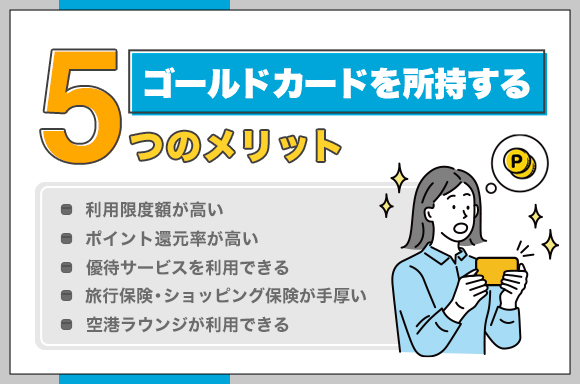

ゴールドカードを所持するメリット5つ

- 利用限度額が高い

- ポイント還元率が高い

- 優待サービスを利用できる

- 旅行保険・ショッピング保険が手厚い

- 空港ラウンジが利用できる

利用限度額が高い

ゴールドカードは、一般カードと比較して、利用限度額が高く設定されている場合が多いです。一般カードでは、利用限度額が100万円以下に設定されている場合も多いですが、ゴールドカードの場合、100万円を超えるカードも珍しくありません。

利用限度額が高ければ、海外旅行・引っ越し・結婚など、まとまった出費が必要になる場面でも、1枚のカードで対応できます。

ただし、カードの利用限度額は、個人の返済能力に合わせて、各クレジットカード会社が審査によって設定します。そのため、ゴールドカードでも、利用限度額が一般カードと変わらない場合もあります。

ポイント還元率が高い

ゴールドカードは、一般カードより、ポイント還元率が高い場合があることもメリットです。同じクレジットカード会社のカードでも、ランクがゴールドになることで、還元率が1.5倍~2倍になるケースもあります。

ポイント還元率が高ければ、その分ポイントを貯めやすくなり、お得にカードを利用可能です。年会費がかかるゴールドカードでも、ポイント還元で元が取れることも十分にあります。

ポイント還元率がそれほど高くない場合でも、一般カードにはない還元率アップのサービスを行っているゴールドカードもあるので、申し込みの際にチェックすべきポイントです。

優待サービスを利用できる

- レストラン、レジャー施設、ホテルの割引

- チケット、人気店の優先予約

- 携帯電話補償の付帯

- ショッピングモールでの割引

- ショッピングモールでの駐車場利用料割引

- レンタカーの割引

- 空港からの手荷物無料宅配

- 空港での海外Wi-Fi・携帯電話レンタル

ゴールドカードには、各種割引や特別なサービスを受けられる、独自の優待サービスを利用できるのがメリットです。優待サービスの内容は、ゴールドカードによって異なります。

自分のライフスタイルに合ったサービスが受けられるゴールドカードを選べば、カード1枚で一年中お得に過ごすことも実現可能です。

旅行保険・ショッピング保険が手厚い

ゴールドカードは、旅行保険・ショッピング保険などの手厚い補償が受けられます。一般カードで受けられる補償よりも手厚く、海外旅行傷害保険が最高1億円、ショッピング保険も300万円以上など、補償額が充実しているのが特長です。

また、ゴールドカードの付帯保険は、無条件で適用される「自動付帯」が多いです。旅行中や出張中に急なトラブルが発生しても、心強い味方になってくれるでしょう。

航空機遅延補償、突然の怪我や病気による旅費・チケット代などのキャンセル費用、商品の返品を購入店が受け付けない場合の補償など、あらゆる補償が付帯したゴールドカードもあります。

空港ラウンジが利用できる

クレジットカードの発行会社が提携する空港ラウンジを利用できることも、ゴールドカードのメリットです。ゴールドカードを提示するだけで利用でき、フライトまでの間、無料Wi-Fiやドリンクサービスを利用できます。

ゴールドカードによって、どの空港ラウンジを利用できるか、同伴者も無料利用できるかなどが異なります。ほとんどのゴールドカードは、年間で何度でも空港ラウンジを無料利用できますが、利用回数に制限があるカードもあるので注意しましょう。

多くのゴールドカードで利用できるのは国内の主要空港のラウンジですが、審査が厳しく年会費も高額なゴールドカードの場合、海外の主要空港のラウンジを利用できるものもあります。

ゴールドカードの条件【年収は?年齢は?】

年収相場は300万円~500万円

一般的なゴールドカードを取得する際の年収相場は、300万円~500万円ほどです。ただし、年収についての明確な基準は公表されていないため、あくまで参考程度に考えましょう。

国際ブランドやクレジットカード会社によっても年収の基準は異なります。年会費や限度額が高額なゴールドカードを取得する場合、年収条件が500万円以上となる可能性もあるでしょう。

年齢指定がなければ20代でも発行可能

ゴールドカードは、申し込み条件として年齢制限されている場合もありますが、指定が無ければ20代でも発行できます。

例えば、ダイナースクラブカードの公式サイトには「入会の目安」が27歳以上と記載があります。明確に「条件」として書かれているわけでは無いため、年収や信用情報によっては27歳未満でも発行できる可能性があるでしょう。

ゴールドカード所持者にインタビュー

20代と30代の男性に、ゴールドカードを作った理由や満足度、おすすめできるかなどをインタビューしてみました。

dカードGOLD【20代・男性社員M】

編集部 |

なぜdカードGOLDを作ろうと思いましたか? |

| ドコモのスマホ料金がお得になると聞いたので。ゴールドにしては年会費も安いし、作ってみようと思いました。 |  男性社員M |

編集部 |

実際、スマホ料金はお得になりましたか? |

| お得です。通常のショッピングでも1%還元されますし。使い始めて1年経っていませんが、すでに年会費分の元は取れていると思いますよ。 |  男性社員M |

編集部 |

つまり、dカードGOLDはおすすめできるカードということで間違いないですか? |

| おすすめできます。ドコモユーザーなら、作っておいて間違いないですね。 |  男性社員M |

dカードGOLDを利用する、当社の20代男性社員Mさんへインタビューしました。カードを作ったきっかけは、スマホ料金が安くなるからという理由です。

dカードGOLDを使い始めて1年未満で、すでに年会費11,000円の元を取れている実感があるとのことです。ドコモユーザーなら、ぜひ作るべきとの言葉もいただきました。

アメックスゴールド【30代・男性社員T】

編集部 |

なぜアメックスゴールドを作ろうと思いましたか? |

| ステータスの高さが魅力的で、また年会費も初年度無料でお得だったので作りました。 |  男性社員T |

編集部 |

実際、サービスはお得に感じていますか? |

| 年会費分はカバーできていると思います。保険の補償額が高いので、旅行やショッピングに対する安心感があります。 |  男性社員T |

編集部 |

これからゴールドカードを持つ人に、アメックスゴールドはおすすめできますか? |

| 人を選ぶと思います。ホテルの宿泊券やレストランの割引があるので、それらを使いこなせる人にはおすすめです。 |  男性社員T |

アメックスゴールドを利用する、当社の30代男性社員Tさんへインタビューしました。ステータスの高さに惹かれ、初年度の年会費が無料であることが、カード発行のきっかけだったようです。

2年目以降は3万円以上の年会費がかかるため、万人におすすめできるカードではありません。ホテルの宿泊券やレストランの優待を使いこなせる人であれば、年会費の元は十分取れるとのことでした。

ゴールドカードについてよくある質問

年収が低くても発行できる?

年収が低くても発行できるゴールドカードもあります。年収条件が明確に指定されているカードでなければ、申し込んでみる価値はあるでしょう。

審査に通るために嘘の情報を書いてもいい?

申し込み時、嘘の情報を書いてはいけません。万が一嘘がバレた場合、信用情報の低下につながる可能性もあります。信用情報が低下すると、以降のカード発行やお金の借入にも影響しかねないため、情報は正直に書きましょう。

利用限度額はどれくらい?

ゴールドカードの利用限度額は、審査によってカード会社が決定します。申込者の年収や信用情報によって決まりますが、50万円から100万円程度と想定しておきましょう。

まとめ:自分に合った付帯サービスで選ぶ

ゴールドカードは、自分に合った付帯サービス内容で選びましょう。ゴールドカードの魅力は、ホテルやレストラン優待、旅行傷害保険やショッピング保険の高額補償です。それらを使いこなし、年会費の元を取れるか、よく確認してから申し込みましょう。

単にポイント還元で得をしたいのであれば、年会費無料で作れる通常のクレジットカードが向いています。ゴールドカードにこだわらないなら、通常のクレジットカードも検討してみましょう。

おすすめゴールドカード

- ドコモ利用者がお得

dカードGOLD

dカードGOLD - ポイントUPが豊富

JCBゴールド

JCBゴールド - 30歳以上限定の1枚

三井住友カード ゴールド

三井住友カード ゴールド

dカードGOLD

dカードGOLD JCBゴールド

JCBゴールド 三井住友カード ゴールド

三井住友カード ゴールド