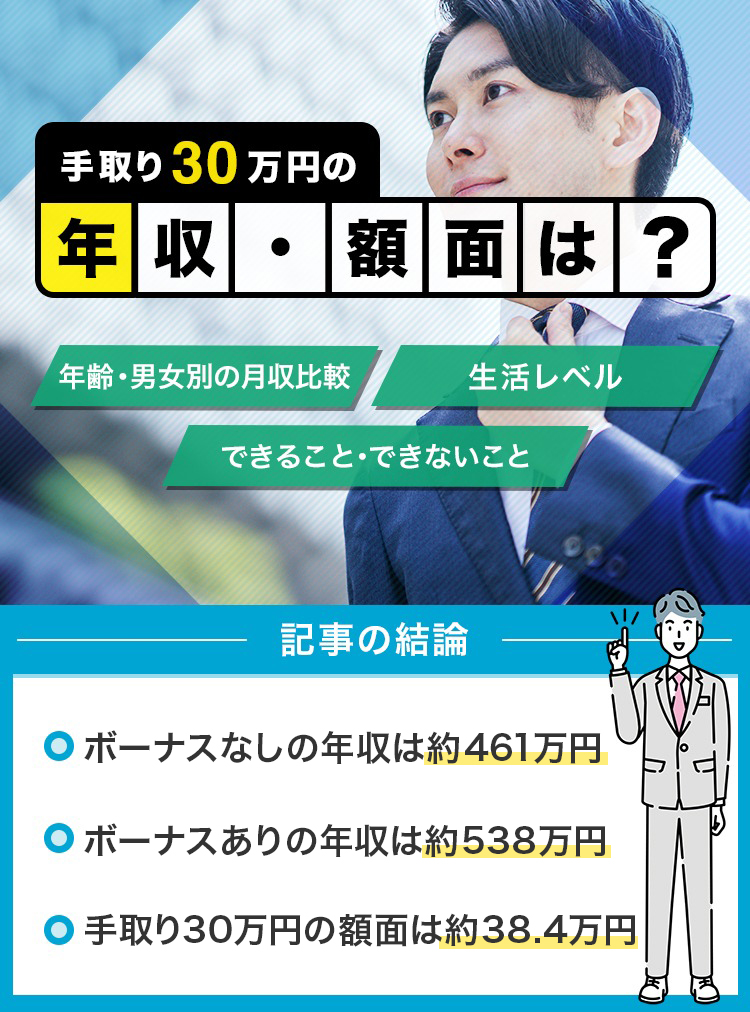

「手取り30万円だと年収や額面はいくら?」

「手取り30万円はすごいと言える?」

手取り30万円は、額面で約38.4万円が必要です。給与水準が最も高い55~59歳でも、平均賃金は37万円(参考:厚生労働省)です。手取り30万円を稼ぐ人は少なく、家賃や生活レベルが気になるという方は多いでしょう。

そこでこの記事では、手取り30万円で働く人の年収や額面、生活レベルなどを紹介します。手取り30万円より収入を上げる方法やおすすめの仕事なども解説しているので、参考にしてください。

転職を考えているなら、LINEで気軽に相談できる「アルテマキャリア」に登録しましょう。チャットだけでプロのアドバイザーと転職活動を進められます。面談・電話番号登録は不要で、忙しい人にも向いています。ぜひ試してみてください。

- 経歴は一切不問!転職・就職支援サービス

「アルテマキャリア」 -

アルテマキャリアとは?

- 内定者の未経験率は88%

- 未経験でも月収35万求人あり

- 最短7日で内定獲得可能

「アルテマキャリア」は、未経験に強い転職・就職エージェントです。

未経験求人が豊富なうえ、様々な経歴の求職者を転職に導いたプロのアドバイザーが在籍しています。内定者のうち、未経験割合はなんと88%。

登録は無料のLINE追加のみ。他のエージェントと違い、個人情報の入力不要なので、ぜひ試してみてください。

LINEで気軽に転職相談!

- キャリハイ@編集部

- 「史上最高のキャリア」を目指す方に役立つ情報提供を目指しています。外資系、メーカー、金融、メガベンチャー、スタートアップなど、様々なバックグラウンドを有するメンバーが参画しています。

目次

手取り30万円の年収はボーナスなしで461万円

| 金額 | |

|---|---|

| 手取り(月) | 300,500円 |

| 額面(月) | 384,166円 |

| ボーナス | 0円 |

| 年収 | 4,610,000円 |

手取り30万円の年収はボーナスなしで461万円です。手取り30万円の額面は38.4万円なので、12ヶ月分で計算した461万円が年収になります。

- ▼ボーナスなしの年収の税金・社会保険料詳細

-

金額 総支給額 4,610,000円 厚生年金 417,240円 健康保険 228,000円 雇用保険 27,660円 所得税 111,800円 住民税 219,300円 手取り額 3,606,000円

手取り30万円は額面で38.4万円必要

手取り30万円を実現するには、額面(総支給額)で38.4万円が必要です。基本給や各種手当などの総支給額から、所得税や住民税、社会保険料を引いた額が1ヶ月の手取りになるためです。

扶養家族の有無で税率が変わりますが、手取りは額面のおよそ8割と覚えておくと簡単です。

もし、月収(額面)30万円の手取りや年収について知りたい人は、下記の記事を参考にして下さい。

手取り30万の税金・社会保険料の詳細

| 金額 | |

|---|---|

| 額面 | 384,166円 |

| 厚生年金 | 34,770円 |

| 健康保険 | 19,000円 |

| 雇用保険 | 2,305円 |

| 所得税 | 9,316円 |

| 住民税 | 18,275円 |

| 手取り額 | 300,500円 |

手取り30万円の年収はボーナスありだといくら?

ボーナスは会社によって支給額が異なります。そこで、厚生労働省の「毎月勤労統計調査」を参考にして手取り30万円のボーナスありの年収を計算すると538.9万円程度になります。

夏のボーナスが38.9万円(令和4年9月分)、冬のボーナスは39.2万円(令和5年2月分)です。ボーナスなしの年収461万円と合計して539.1万円になりました。

もし、年収アップを目指しているなら転職エージェントに登録しましょう。最初に登録してほしい転職サービスは、サポートが手厚いアルテマキャリアです。無料で求人紹介や書類添削などを受けられます。

手取り30万円の人の割合は26.2%

国税庁の実施した「令和4年分民間給与実態調査」を参考にすると、手取り30万円の人は全体の26.2%と推定できます。

同調査は年収別の割合をまとめたものですが、手取り額から年収を算出することで活用できます。手取り30万円の人の年収461~538万円ですので、全体の26.2%にあたります。

年収別の給与所得者全体の割合

| 年収 | 割合 |

|---|---|

| ~100万円 | 7.8% |

| 100~200万円 | 12.7% |

| 200~300万円 | 14.1% |

| 300~400万円 | 16.5% |

| 400~500万円 | 15.3% |

| 500~600万円 | 10.9% |

| 600~700万円 | 6.9% |

| 700~800万円 | 4.8% |

| 800~900万円 | 3.3% |

| 900~1,000万円 | 2.2% |

| 1,000~1,500万円 | 4.0% |

| 1,500~2,000万円 | 0.8% |

| 2,000~2,500万円 | 0.3% |

| 2,500万円~ | 0.3% |

ボーナスなしで手取り30万円の場合は年収が461万円なため、全体の15.3%です。また、手取り30万円に加え平均的なボーナスをもらっている場合は、年収が538万円で、全体の10.9%の割合です。

それぞれの割合を合算することで、手取り30万円の割合である26.2%が算出できます。

【PR】 アルテマ アルテマキャリア |

|

手取り30万円はすごい?年齢・男女別の平均月収と比較

【年齢】手取り30万円はどの年代でも平均以上

| 年齢 | 平均月給 | 手取り |

|---|---|---|

| ~19歳 | 18.4万円 | 14.8万円 |

| 20~24歳 | 21.9万円 | 17.4万円 |

| 25~29歳 | 25.1万円 | 19.8万円 |

| 30~34歳 | 28.1万円 | 22.2万円 |

| 35~39歳 | 31.3万円 | 24.6万円 |

| 40~44歳 | 33.4万円 | 26.1万円 |

| 45~49歳 | 34.9万円 | 27.5万円 |

| 50~54歳 | 36.5万円 | 28.6万円 |

| 55~59歳 | 37.0万円 | 28.8万円 |

| 60~64歳 | 29.6万円 | 23.3万円 |

| 65~69歳 | 25.8万円 | 20.4万円 |

| 70歳~ | 23.8万円 | 18.9万円 |

| 全年代 | 31.2万円 | 24.5万円 |

出典:令和4年賃金構造基本統計調査|厚生労働省

参考:税金・保険料シミュレーション

手取り30万(月収38.4万)はどの年代でも平均以上の月収です。最も平均が高い55~59歳でも平均月収は37万円でした。

20~30代の人で手取りが30万円ならすごいと言ってよいでしょう。

【男女別】手取り30万円は女性ならすごい

| 年齢 | 男性 | 女性 | 全体 |

|---|---|---|---|

| ~19歳 | 18.8万円 | 17.8万円 | 18.4万円 |

| 20~24歳 | 22.1万円 | 21.6万円 | 21.9万円 |

| 25~29歳 | 25.9万円 | 24.1万円 | 25.1万円 |

| 30~34歳 | 29.7万円 | 25.4万円 | 28.1万円 |

| 35~39歳 | 33.6万円 | 26.8万円 | 31.3万円 |

| 40~44歳 | 36.4万円 | 27.6万円 | 33.4万円 |

| 45~49歳 | 38.8万円 | 27.9万円 | 34.9万円 |

| 50~54歳 | 41.1万円 | 27.9万円 | 36.5万円 |

| 55~59歳 | 41.7万円 | 28.0万円 | 37.0万円 |

| 60~64歳 | 32.2万円 | 23.7万円 | 29.6万円 |

| 65~69歳 | 27.5万円 | 21.6万円 | 25.8万円 |

| 70歳~ | 24.6万円 | 21.8万円 | 23.8万円 |

| 全年代 | 34.2万円 | 25.9万円 | 31.2万円 |

手取り30万(月収38.4万)は女性ならすごいと言えます。最も高い平均月収が28万円なので10.4万多く稼いでいます。

男性は55~59歳と同じ平均月収を稼いでいます。20~30代の男性ならすごいと言える金額です。

【PR】 アルテマ アルテマキャリア |

|

手取り30万円の生活レベル

【独身・実家暮らし】手取り30万円なら余裕のある生活を送れる

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 60,000円 | 実家への生活費 |

| 水道光熱費 | 0円 | ‐ |

| 食費 | 35,000円 | 外食費等 |

| 携帯代含む通信費 | 10,000円 | ‐ |

| 交通費 | 4,000円 | ‐ |

| 趣味含む娯楽費 | 50,000円 | ‐ |

| 雑費 | 6,000円 | ‐ |

| 貯金 | 135,000円 | ‐ |

手取り30万円で実家暮らしの場合、13万円以上貯金できるほどの余裕がある生活を送れます。実家の生活費として6万円を入れても生活に困ることはありません。

実家暮らしなら外食や趣味でお金を使いつつ、結婚後や老後に備えた貯金も可能です。

実家暮らしの場合、貯金は手取りの40%以上がおすすめです。手取り30万円の40%は12万円なので、節約を気にせず目標額を貯金できます。

【独身・一人暮らし】手取り30万円は家賃10万円の家に住んでも生活できる

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 100,000円 | ‐ |

| 水道光熱費 | 10,000円 | ‐ |

| 食費 | 45,000円 | 1日1,500円計算 |

| 携帯代含む通信費 | 10,000円 | ‐ |

| 交通費 | 4,000円 | ‐ |

| 趣味含む娯楽費 | 50,000円 | ‐ |

| 雑費 | 6,000円 | ‐ |

| 貯金 | 75,000円 | ‐ |

手取り30万円で独身の一人暮らしなら、家賃10万円の住んでも貯金が可能です。節約を意識しなくても余裕のある生活を過ごせます。

趣味や娯楽で5万円使っても、毎月7.5万円貯金に回せます。家賃や趣味の消費を押さえれば、毎月10万円の貯金も可能です。

ただ、結婚や出産、急な病気・怪我などに備えるなら、余裕があるときに貯めておくのがおすすめです。毎月、旅行に行ったり高額なブランド品を買えるほどの収入ではありません。

【夫婦・カップル】手取り30万円なら2人暮らしでも生活は困らない

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 100,000円 | ‐ |

| 水道光熱費 | 15,000円 | ‐ |

| 食費 | 75,000円 | 1日2,500円計算 |

| 携帯代含む通信費 | 16,000円 | 家族割加入 |

| 交通費 | 8,000円 | ‐ |

| 趣味含む娯楽費 | 30,000円 | ‐ |

| 雑費 | 10,000円 | ‐ |

| 貯金 | 46,000円 | ‐ |

手取り30万円なら夫婦やカップルの二人暮らしでも生活には困りません。家賃の予算が10万円の場合、都内でも1LDK以上の物件に住めます。近隣の県なら、広めで駅が近い物件も選択肢に入れられます。

貯金は4.6万円ほどできますが、共働きをすればパートナーの収入を全て貯金に回したり生活レベルを上げることもできます。

もし、出産の予定があるなら今後の養育費や学費などに備えて、早めに貯蓄を始めておくのがおすすめです。

【家族3人】手取り30万円だと生活がぎりぎりになる

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 120,000円 | ‐ |

| 水道光熱費 | 20,000円 | ‐ |

| 食費 | 70,000円 | 1日2,300円計算 |

| 携帯代含む通信費 | 16,000円 | 家族割加入 |

| 交通費 | 8,000円 | ‐ |

| 養育費 | 20,000円 | ‐ |

| 保険代 | 25,000円 | |

| 雑費 | 20,000円 | ‐ |

| 貯金 | 1,000円 | ‐ |

手取り30万円だと家族3人を養うには生活がぎりぎりになります。節約をしても余裕があるとは言えないので、収入を増やす方向で将来を考えるべきです。

共働きをするのが現実的ですが、基本給が高い会社や、家賃補助や家族手当などの福利厚生が整っている会社への転職も良いでしょう。

【PR】 アルテマ アルテマキャリア |

|

手取り30万円でできること・できないこと

手取り30万円だと貯金はいくらできる?

| 家族構成 | 貯金の目安 |

|---|---|

| 独身、実家暮らし | 135,000円 |

| 独身、一人暮らし | 75,000円 |

| 夫婦、カップル | 46,000円 |

| 家族3人 | 1,000円 |

手取り30万円でいくら貯金できるか、家族構成ごとにまとめました。1~2人暮らしなら貯金は可能ですが、子供が生まれると厳しくなります。

実際の生活状況によって変わりますが、現実的に考えると共働きや転職をして収入を増やすのがおすすめです。

手取り30万円だと家賃はどれくらいが適切?

手取り30万円の家賃相場は約10万円です。手取り額の33%が家賃相場と覚えておくと良いでしょう

家賃相場を年収ベースで考えると25%が目安です。ボーナスなしの場合、年収461万円の25%は115万円なので12ヶ月で割った9.5万円が適正な家賃目安になります。

単身なら都心でも物件を見つけられますが、2人以上の世帯であれば郊外に出て家を探すべきです。都心でファミリー向けの物件に住みたい場合は、共働きや転職で収入を増やし、家賃に充てる金額を増やしましょう。

都心と郊外の家賃比較

| エリア | 一人暮らし (1K/1DK) | 2人暮らし (1LDK/2K/2DK) | 3・4人家族 (2LDK/3K/3DK) |

|---|---|---|---|

| 東京23区 | 7~9万円 | 9~12万円 | 10~15万円 |

| 東京23区外 | 5~7万円 | 7~10万円 | 8~12万円 |

| 首都圏 (神奈川・埼玉・千葉) |

5~7万円 | 6~9万円 | 7~10万円 |

| 主要都市 (大阪・名古屋・福岡) |

4~6万円 | 6~8万円 | 7~10万円 |

手取り30万円で結婚はできる?

手取り30万円なら結婚は可能です。共働きをしなくてもパートナーを養いながら貯金ができます。

ただし、将来の子育てを見据えるのであれば、手取り30万円では余裕のある生活は難しいです。養育費のために早めの貯蓄や転職で手取りを上げるのがおすすめです。

金銭問題は離婚の原因にもなります。結婚を考える際は、お互いの収入や貯蓄をもとに将来のライフプランを考えましょう。

手取り30万円で子育てはできる?

手取り30万円の場合、子育ては可能ですが貯金が難しくなります。子育てをするには、生活費に加えて毎月5万円ほどの費用が増えるためです。

子供を2人以上考えているなら節約や共働き、転職などをして世帯年収を上げる必要があります。

金銭的な負担を軽減するなら、児童手当や育児休業給付金などを活用して経済支援を受けられるようにしましょう。

子育てに関する手当・制度の一例

| 手当・制度一例 | 窓口 | 内容 |

|---|---|---|

| 児童手当 | 地方自治体 | 子ども1人あたり10,000~15,000円の給付 |

| 育児休業 給付金 |

公共職業安定所 (ハローワーク) |

月給の50%~67%を1年間受け取れる |

| 子ども医療費 助成制度 |

地方自治体 | 医療費の全額補助もしくは一部補助 |

手取り30万でマイホームは購入できる?

手取り30万円であれば、住宅ローンを組んでマイホームを購入できます。年収を461~538万円とすると、家計に負担をかけずに支払えるローンの借入額はおよそ2,700~3,222万円です。

住宅ローンの目安は、世帯年収の5~7倍ほどと言われています。

フラット35の基準では4,500万円ほど借入が可能ですが、収入の半分以上をローンの支払いに費やすのでおすすめしません。

手取り30万円で車は購入できる?

手取り30万円なら車は購入できます。予算の目安は年収の半分が妥当と言われています。手取り30万円なら、目安は230~260万円にしましょう。

ローンを組んで車を購入するときの借入額は、一般的に年収の30~40%が目安と言われています。手取り30万円なら150万~210万円が妥当です。

また、車を購入すると重量税やガソリン代などで年間43万円の維持費がかかります(参考:keisan)。ローンや維持費を考慮し、自身の生活レベルに合わせた車を購入しましょう。

【PR】 アルテマ アルテマキャリア |

|

手取り30万円に近い給与帯の月収・年収目安

手取り30万円に近い給与帯の月収・年収目安を一覧でまとめました。東京都在住、ボーナスなし、扶養家族なしでシミュレーションしてあります。

それぞれの手取りをタップ(クリック)すると、対応する解説記事に移動できます。

| 月収 | 年収 | |

|---|---|---|

| 手取り26万円 | 33.2万円 | 398万円 |

| 手取り27万円 | 34.3万円 | 412万円 |

| 手取り28万円 | 35.7万円 | 429万円 |

| 手取り29万円 | 37.2万円 | 446万円 |

| 手取り30万円 | 38.4万円 | 461万円 |

| 手取り31万円 | 40.0万円 | 480万円 |

| 手取り32万円 | 41.1万円 | 494万円 |

| 手取り33万円 | 42.8万円 | 514万円 |

| 手取り34万円 | 44.0万円 | 528万円 |

| 手取り35万円 | 45.5万円 | 547万円 |

| 手取り36万円 | 46.8万円 | 562万円 |

| 手取り37万円 | 48.0万円 | 576万円 |

※実際の月収・年収は、手当の支給額や扶養家族の人数などによって異なります。あくまで参考程度に留めてください。

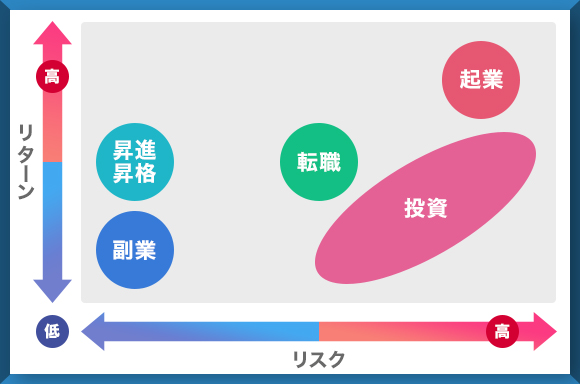

手取り30万円より収入を上げる方法

- 昇進昇格で昇給する

- 副業を行う

- 起業・フリーランスとして働く

- 投資する

- 転職する

1.昇進昇格で給与を上げる

手取りを増やすなら、昇進・昇格を狙うのが現実的です。積極的に成果を上げて会社からの評価を得れば、昇進・昇格で手取りを上げられます。

注意点として、給与テーブル・昇給・昇格の基準は確認しておきましょう。給与テーブルによっては目指す収入に届かないこともあり、昇格基準が曖昧だと努力したのに昇格に繋がらない場合もあります。

何を達成したら昇格、昇給後の給料はいくら、などを上司に確認すべきです。会社の給与形態が年功序列で、自身の努力で給与を上げられない場合は転職を考えても良いでしょう。

資格やスキルを習得する

資格やスキルの習得で手取りを増やせる場合があります。資格やスキルは昇進・昇格の武器になり、会社によっては資格手当で数千円から数万円の手当が付くこともあります。

スキルによっては、副業・起業や転職にも活かせます。英語や中国語などの語学は汎用的に使えますし、簿記などの資格も社会人として持っていて損はありません。

2.副業を行う

副業を行うのも1つの手です。フリーランスのサイトで副業が行いやすい社会になってはいます。ただ、副業が許されている会社であることと、副業できる時間が確保できることが必須になってきます。

副業にも種類があるので身体に負担がかからないかつ、収入が高い副業をみつけましょう。しかし、副業ができる前提の話なので、副業が許されていない、時間が確保できない場合は、昇進昇格を目指すのが良いでしょう。

副業ができるなら、現在の仕事につながる仕事や、フリーランス・起業・転職につながる副業がおすすめです。

| 関連記事 |

|---|

| 副業おすすめランキング |

3.起業・フリーランスとして働く

起業やフリーランスとして働く方法も、手取りを増やす方法です。特に起業は成功すれば大幅な収入アップも望めますが、その分初期費用がかかったり成功率も低いなどリスクが大きいです。

フリーランスとして稼ぐにも仕事の依頼が来ない事には始まらないので、自分を売り込むためのスキルアップは必要になります。

起業・フリーランスを考えているなら、副業としてビジネスを始め、見通しがついてから独立する選択肢を検討しましょう。

4.投資する

投資をして収入を増やす方法もあります。最近では、ロボアドバイザーのように半自動で投資を代行するサービスもあり、初心者でも簡単に始められるのが魅力です。

元金が減るリスクや、すぐに大きな収入にならないという欠点はありますが、手間をかけずに収入を増やせる可能性が高いので、余裕資産は投資に回すことをおすすめします。

手取り30万円の場合、多額の投資資金を用意するのは難しいので、将来のための資産運用として小額から始めてみましょう。投資信託であれば、数千円から始められるものもあります。

5.転職する

手取りを上げるなら、給料が高い会社に転職することが最も現実的です。もちろん現職で給与が上がる見込みがあれば、転職するリスクを取らないほうが懸命ですが、大幅に給与が上がる可能性は低いです。

もし給与が上がる見込みがなかったり、上がったとしても微々たるものであれば、早めに行動した方が良いです。ただし、その際はリスクを抑えるため、在職中に転職活動を行うのをおすすめします。

【PR】 アルテマ アルテマキャリア |

|

手取り30万円を上げるための転職で考慮すべきこと

同業種へ転職するのがおすすめ

転職で手取り30万円以上を目指すなら、今までの経験を活かすのが重要です。同業種への転職なら、経験者として採用されるので転職の可能性が高く、実績や経験をアピールできれば今よりも条件のよい企業への転職が可能です。

転職活動を始めるなら転職エージェントを利用しましょう。転職エージェントは、自信の強みや担当した業務内容や実績などの棚卸しのサポートをしてくれます。

企業目線からのアドバイスも期待できるので、転職成功率も上がります。アルテマキャリアなら、職務経歴書の書き方や、面接対策もサポートしてもらえます。

未経験職種への転職は手取りが下がる場合が多い

未経験職種への転職の場合は、手取りが下がる可能性が高いです。一般的に未経験採用では給料が下がるケースが多いので、挑戦するなら覚悟すべきです。

どうしても未経験転職を希望する場合、平均年収が高い業種や成果や評価次第で給与が上がる会社を選ぶなど、長い目線で収入が上がるかを考えましょう。

転職してすぐに収入が上がるわけではないので、すぐに手取りを上げたいなら経験を活かした転職をするべきです。

目先の年収だけに惑わされない

手取りアップの転職では、目先の年収に惑わされず、労働条件や勤務環境も確認すべきです。金額だけで決めると環境が悪い企業に入社してしまい、手取りは上がっても心身を壊してしまう可能性があります。

求人探しは自身の成長なども考えて、中長期的に手取りを増やせる仕事を探すのも重要です。仮に転職で一時的に年収が下がっても、数ヶ月で大きく昇給したりや、需要の高い経験を得て高年収企業に転職したりも考えられます。

一次的な手取りダウンは、節約や副業でもカバーできます。転職で手取りが増えるのが1番ですが、生涯年収を考えたキャリア戦略も頭に入れておきましょう。

転職エージェントを活用する

転職で手取りを上げたい人は、転職エージェントを活用しましょう。転職エージェントとは、転職活動をサポートしてくれるサービスのことを指し、履歴書の添削や面接の対策、転職先の企業と年収交渉までも行ってくれます。

利用する転職エージェントに迷ったら、サポートが手厚い転職エージェントの「アルテマキャリア」を試してみてください。

【PR】 アルテマ アルテマキャリア |

|

手取り30万円以上稼げるおすすめの仕事

営業職

営業職は、手取り30万円以上が目指しやすい職業です。特に、金融や不動産などの営業はインセンティブが大きいので、成績次第で手取り30万円以上を狙えます。

インセンティブは会社によって違うので、会社に入る前にしっかりと確認しておきましょう。

コンサルタント

コンサルタントなら、20代からでも手取り30万を狙えます。コンサルタントは結果を求められ、プレッシャーや労力が大きい仕事ですが高収入が得られます。

ただし、コンサルティング業界は選考方法が独特なので、未経験の場合は転職エージェントの利用が必須です。異業種からコンサルに挑戦するなら、丁寧なサポートで定評のあるアクシスコンサルティングをおすすめします。

コンサル専門のエージェントで、業界の知識も豊富なため、他のエージェントよりも詳細な支援を受けられます。

手取り30万円の人におすすめの節税対策

ふるさと納税を活用する

節税対策として「ふるさと納税」がおすすめです。ふるさと納税とは好きな自治体に寄付をして、所得税の還付や返礼品がもらえる制度です。

実質自己負担額2,000円を差し引いた納税額が控除されます。ふるさと納税の上限額は年収によって定められており、家族構成によっても変わってきます。詳しくは各ポータルサイトを確認してください。

ふるさと納税のポータルサイトは、扱う返礼品が違ったり、ポイントが貯められるサービスがあります。ポータルサイトを比較してから利用するのがおすすめです。

iDeCoや新NISAで資産運用をする

iDeCoや新NISAなどの非課税の投資制度を利用することで、資産形成をしながら節税対策が可能です。

iDeCo(個人型確定拠出年金)は、自分で年金資産をつくる制度です。原則60歳まで引き出せないという縛りはありますが、運用益には税金がかかりません。また、iDeCoへの掛け金が所得控除になるため、毎年の税金も減らせます。

新NISAは、年間最大360万円までの投資による運用益に税金がかからなくなる制度です。投資信託や株に投資することで、資産形成を図れます。

手取り30万円がきつい場合の節約術

手取りが30万円あっても、都心で暮らしていると、思ったよりも生活費がかかってしまう場合があります。お金に余裕がない人は、以下のような方法でライフスタイルを改善するのがおすすめです。

出費の管理を行う【家計簿アプリを活用】

節約を始めるなら、まずは出費を管理することから始めましょう。無駄な出費を把握すれば、節約の見通しが立てやすくなります。「マネーフォワード ME」のような家計簿アプリを活用するのがおすすめです。

出費に意識を向けることで、必要のない日用品の購入や外食など、普段気にしていなかった無駄遣いを減らせます。また、通信費や保険料、サブスクなどの固定費で必要以上の支払いがある項目にも気づきやすいです。

キャッシュレス決済でポイントを貯める

キャッシュレス決済を使うことで、支払金額の0.5~1%がポイントとして還元されます。貯まったポイントは、1円分として他の買い物に利用できるため、現金で支払うよりも断然お得です。

また、電子マネー決済はクレジットカードと紐づけることで、1回の支払いで得られるポイントを多くできます。電子マネーの決済時だけでなく、クレジットカードからチャージするタイミングでもポイント還元されるためです。

中でもおすすめなのは、楽天ペイやd払いです。楽天ペイは還元率が1%と高く、カードとの併用で最大1.5%分のポイントが付与されます。d払いはクレカやポイントカードの併用で、最大3.5%分のポイント還元があります。

クーポンアプリを使い倒す

クーポンアプリを使うことで、買い物や食事などの際に割引や特典サービスが受けられます。1回あたりの割引率や値引き額は少ないですが、毎日利用すれば大きな節約につながります。

クーポンアプリは、ダウンロードするだけですぐに利用できる手軽さが魅力です。また、ポイント機能があるクーポンアプリを使えば、よりお得に買い物を楽しめます。

節約したい人は、無料でダウンロードできるクーポンアプリがおすすめです。有料のクーポンアプリの場合は、お店の利用頻度や割引率を加味して利用すべきかを検討しましょう。

食費を節約するために自炊

外食の多い人は、自炊をすることで食費を節約できます。「イエプラコラム」の調査によると、自炊中心の人の1ヶ月の食費は3万円でした。外食中心の人の食費は5.5万円です。自炊で2.5万円の節約が期待できます。

自炊で節約する際には、毎月の食費をあらかじめ決めておくことが重要です。予算を決めておくことで、不必要な食材の購入を避けられます。節約のための自炊なのに、贅沢をしてしまっては意味がありません。

また、スーパーのセールを上手く使うのもおすすめです。セール日に食材をまとめて購入して冷凍しておけば、いっそう食費を抑えられます。

格安SIMなどで通信費を安くする

大手キャリアのスマホを契約している場合、格安SIMに乗り換えることで毎月4,000円以上の節約が見込めます。

総務省の実施した家計調査によると、単身世帯の通信費の平均は6,610円、総世帯では10,133円です。格安SIMの平均月額は約2,000円と言われており、通信費の大幅な削減が期待できます。

ガス代・電気代はセット割などを検討

ガス会社の提供している新電力を利用することで、ガス代・電気代のセット割を受けられる場合があります。例えば、東京ガスは、同社の提供している「東京ガスのでんき」とあわせて使えば、0.5%の割引を受けられます。

ガス代・電気代は、様々な事業者で取り扱えるよう自由化が進んでおり、従来のプランを見直すことで固定費の削減が可能です。

家計調査によると、単身世帯のガス代・電気代の平均は10,085円、総世帯では14,749円です。毎月の支払額が平均よりも多いのであれば、一度料金プランを見直してみましょう。

保険は見直すだけで割安にできる

保険に加入している場合、プランを見直すだけで固定費の削減が期待できます。保障プランは年々新しくなっており、従来のサービスよりも保険料の支払額を安く抑えられるケースが多いです。

固定費の削減では、必要性が低い保険を解約することも1つの方法です。例えば、独身の場合、死亡保険に加入する優先度は低いです。また、若いうちは長期入院のリスクが低いため、医療保険に加入するメリットは少ないと言えます。

プランによっては、契約の自動更新で、気付かないうちに保険料が上がっていることも考えられます。保険に加入して何年も経過しているなら、プランの種類や保障内容を見直す機会を設けましょう。

【PR】 アルテマ アルテマキャリア |

|

「毎日忙しいから……」と転職活動を諦めていませんか?

LINEで気軽に転職サポートが受けられる「アルテマキャリア」

出典:アルテマキャリア公式

アルテマキャリアのメリット5選

- 面談不要で深夜0時までLINE相談可

- AIではなくプロの専門アドバイザーが対応

- 無職やフリーターでもOK

- 12万件以上の多様な求人を保有

- 運営元が上場企業なので安心

「アルテマキャリア」は、LINEで友だち追加するだけで気軽に転職サポートが受けられるサービスです。実績のある転職専門のアドバイザーが多数在籍しています。

5秒でLINE追加した後は、キャリアの相談はもちろん、求人紹介、面接・書類選考対策など、内定までしっかりサポートしてもらえます。

仕事終わりに専門アドバイザーに相談可能

「アルテマキャリア」の転職専門アドバイザーは深夜0時までLINE対応してくれます。「在職中で忙しい」「面談に行くのが大変」などの状況でもスムーズに転職活動を始められます。

12万件以上の求人情報から希望に合う仕事を提案してくれます。内定までは最短1週間で、スキマの時間を活用して適職に出会えます。

まとめ

手取り30万円は、日本の平均年収よりは高収入です。1~2人暮らしなら生活に余裕がありますが、子供が生まれると貯金が厳しくなります。

もし、手取り30万円で生活が厳しいなら、年収アップを目指しましょう。基本的には昇給・昇格を狙うべきですが、年収アップが見込めないなら高収入の企業への転職がおすすめです。

アルテマキャリアは非公開求人を多く保有しており、手厚いサポートも受けられます。無料なので、年収アップを目指すなら転職サービスに登録しておきましょう。

年収・手取り関連記事

| 年収別の関連記事 | |||

|---|---|---|---|

| 年収200万 | 年収250万 | 年収300万 | 年収350万 |

| 年収400万 | 年収450万 | 年収500万 | 年収550万 |

| 年収600万 | 年収650万 | 年収700万 | 年収750万 |

| 年収800万 | 年収850万 | 年収900万 | 年収950万 |

| 年収1000万 | 年収1100万 | 年収1200万 | 年収1300万 |

| 年収1400万 | 年収1500万 | 年収1600万 | 年収1700万 |

| 年収1800万 | 年収1900万 | 年収2000万 | 年収2500万 |

| 年収3000万 | – | – | – |

| 女性の年収別の関連記事 | |||

| 年収300万 (女性) |

年収400万 (女性) |

年収500万 (女性) |

年収600万 (女性) |

| 年収700万 (女性) |

– | – | – |

| 手取り別の関連記事 | |||

| 手取り13万 | 手取り14万 | 手取り15万 | 手取り16万 |

| 手取り17万 | 手取り18万 | 手取り19万 | 手取り20万 |

| 手取り21万 | 手取り22万 | 手取り23万 | 手取り24万 |

| 手取り25万 | 手取り26万 | 手取り27万 | 手取り28万 |

| 手取り29万 | 手取り30万 | 手取り31万 | 手取り32万 |

| 手取り33万 | 手取り35万 | 手取り36万 | 手取り40万 |

| 手取り45万 | 手取り50万 | 手取り60万 | – |

| 月収別の関連記事 | |||

| 月収14万 | 月収15万 | 月収16万 | 月収17万 |

| 月収18万 | 月収19万 | 月収20万 | 月収21万 |

| 月収22万 | 月収23万 | 月収24万 | 月収25万 |

| 月収26万 | 月収27万 | 月収28万 | 月収29万 |

| 月収30万 | 月収31万 | 月収32万 | 月収33万 |

| 月収34万 | 月収35万 | 月収36万 | 月収37万 |

| 月収38万 | 月収39万 | 月収40万 | 月収41万 |

| 月収42万 | 月収43万 | 月収44万 | 月収45万 |

| 月収50万 | 月収55万 | 月収60万 | 月収70万 |

| 月収80万 | 月収90万 | 月収100万 | 月収150万 |

| 年齢別の平均年収の関連記事 | |||

| 22歳の年収 | 23歳の年収 | 24歳の年収 | 25歳の年収 |

| 26歳の年収 | 27歳の年収 | 28歳の年収 | 29歳の年収 |

| 30歳の年収 | 31歳の年収 | 32歳の年収 | 33歳の年収 |

| 34歳の年収 | 35歳の年収 | 36歳の年収 | 37歳の年収 |

| 38歳の年収 | 39歳の年収 | 40歳の年収 | 42歳の年収 |

| 43歳の年収 | 45歳の年収 | 46歳の年収 | 47歳の年収 |

| 50歳の年収 | – | – | – |

-1-1.jpg)