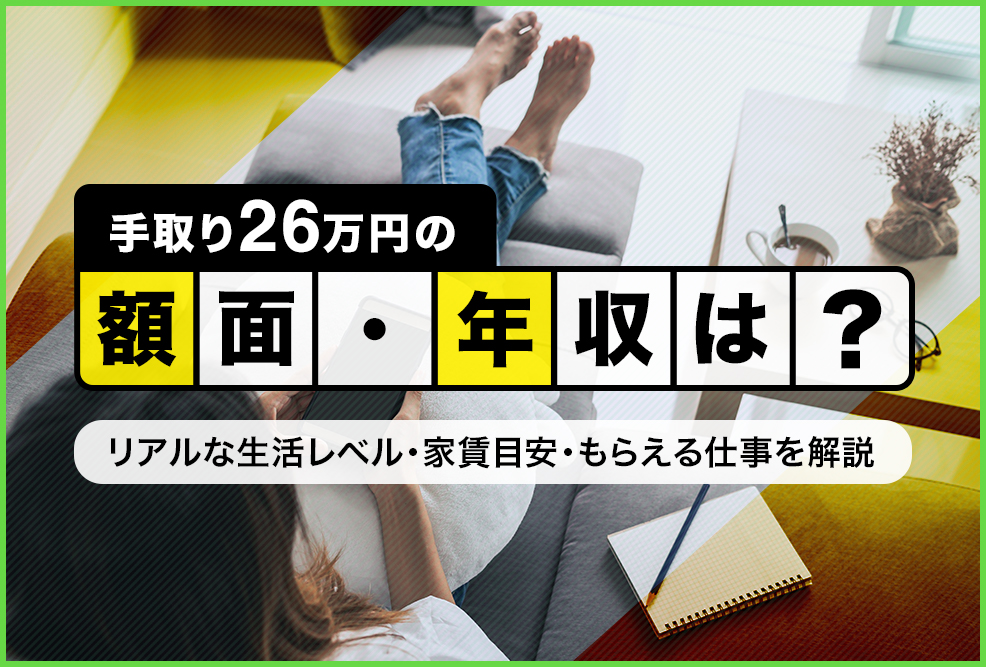

「手取り26万円の額面(年収)はいくら?」

「手取り26万円の生活レベルや家賃相場は?」

手取り26万円は、月の総支給額が33万円です。年収だと、ボーナスなしで年収399万円が目安です。しかし、手取り26万円の家賃相場や、どれぐらい貯金できるか気になりますよね。

この記事では、手取り26万円の家賃相場や周りと比べて多いのか少ないのか、生活費の内訳などを紹介しています。手取り26万円で働く方のリアルな家計簿も掲載しているので参考にしてください。

また、転職を考えているなら、LINEで気軽に相談できる「アルテマキャリア」に登録しましょう。チャットだけでプロのアドバイザーと転職活動を進められます。面談・電話番号登録は不要で、忙しい人にも向いています。

- 経歴は一切不問!転職・就職支援サービス

「アルテマキャリア」 -

アルテマキャリアとは?

- 内定者の未経験率は88%

- 未経験でも月収35万求人あり

- 最短7日で内定獲得可能

「アルテマキャリア」は、未経験に強い転職・就職エージェントです。

未経験求人が豊富なうえ、様々な経歴の求職者を転職に導いたプロのアドバイザーが在籍しています。内定者のうち、未経験割合はなんと88%。

登録は無料のLINE追加のみ。他のエージェントと違い、個人情報の入力不要なので、ぜひ試してみてください。

LINEで気軽に転職相談!

- キャリハイ@編集部

- 「史上最高のキャリア」を目指す方に役立つ情報提供を目指しています。外資系、メーカー、金融、メガベンチャー、スタートアップなど、様々なバックグラウンドを有するメンバーが参画しています。

目次

手取り26万円の年収・額面はいくら?

ボーナスなしで年収399万円が目安

手取り26万円は、年収に換算すると約399万円です。ざっくり400万円の年収があれば、毎月26万円の手取り収入が見込めます。

手取り26万円は額面で33万円以上

手取り26万円の人は、額面で33万円以上です。手取りは、総支給額(額面)から、所得税や住民税、社会保険料を引いた額になります。

扶養家族や昨年度年収などによって税率が変わりますが、手取り26万円は、額面33万円以上と覚えておきましょう。なお、総支払額の約8割で手取り額が算出できるので、合わせて覚えておくと便利かもしれません。

| 額面(月収) | 332,500円 |

|---|---|

| 所得税 | 6,950円 |

| 住民税 | 14,741円 |

| 社会保険料 | 50,105円 |

| 手取り | 260,703円 |

年収を今よりも増やしたいなら転職エージェントに相談するといい

年収を今よりも大きく上げたいなら、転職エージェントに相談しましょう。専任のサポートが付き、キャリアアップできる求人の内定まで並走してもらえます。

最初に登録してほしい転職サービスは「アルテマキャリア」です。12万件以上の求人を扱っていて、収入を増やせる求人が見つかりやすいです。

【PR】 アルテマ アルテマキャリア |

|

手取りの計算方法

総支給額-控除額=手取り

手取り金額は、総支給額(額面)-控除額=で計算できます。総支給額とは基本給に各種手当を足したもの、控除額は主に住民税と所得税、社会保険料を指します。

給与明細を見ればパっと見で分かりますが、ざっくり計算したい場合は、総支給額の75~85%が手取りになります。

手取り26万円でボーナスなしの場合、月収は約33万円です。税金や社会保険料で、1ヶ月あたり約7万円が額面から引かれます。

総支給額の内訳

総支給額は、基本給に各種手当を足したものです。各種手当には、住宅手当や交通費、残業代などが当てはまります。

ただし、残業代は企業によって異なるのと、みなし残業は、基本給に組み込まれている場合があるので注意しましょう。みなし残業制度を採用している場合は、みなし残業時間を超えた時間が残業代としてカウントされます。

また、ブラック企業で働いていると残業代が支払われないケースもあります。自分が働いた残業時間と給与が合わない場合は、上司に報告するか転職を視野に入れるのをおすすめします。

控除額の内訳

控除額は、健康保険などの社会保険と住民税などの税金が含まれます。所得税と住民税は、年収が上がれば税率が上がる仕組みなので、所得が高い人ほど控除額は高くなっていきます。

社会保険料の計算方法

社会保険には、厚生年金・健康保険・雇用保険などが含まれており、各種保険を総称した呼び方です。それぞれの保険料額は、働いている企業や月収額によっても変わります。

健康保険や雇用保険料は、加入組合や業種によってやや異なりますが、厚生年金の保険料率は18.3%に固定されています。厚生年金は会社との折半なので、月収額×18.3÷2で保険料を算出できます。

| 詳細 | |

|---|---|

| 健康保険 | 【標準報酬月額の9.98%を会社と折半】 34万※×9.98%÷2=約17,000円 ・自治体や組合によって変動あり ・加入により医療費の負担額が3割になる ※標準報酬月額の等級を元に計算 ※東京都の保険料率を掲載 |

| 厚生年金 | 【標準報酬月額の18.3%を会社と折半】 34万※×18.3%÷2=31,110 ・国民年金に上乗せされてもらえる年金 ※標準報酬月額の等級を元に計算 |

| 雇用保険 | 【額面の0.6%】 33.25万×0.6%=1,995 ・農林水産、清酒製造、建設業は0.7% ・失業時に給付を受けるための保険 |

| 介護保険 | 2,720円/月ほど ・40歳以上の医療保険加入者が支払う ・介護が必要になった際に一時金が給付 |

所得税の計算方法

| 所得税の計算式 |

|---|

| 所得税 = 課税される所得金額 × 所得税率 – 控除額 課税される所得金額 = 合計所得 – 所得控除 手取り26万円(年収399万円)の場合、基本的に所得税率は5%、控除額は0円。 |

所得税は、上記の計算式で算出できます。課税される所得金額とは、合計所得から、所得控除されたあとの金額のことです。

所得控除にはさまざまありますが、納税者の個人的事情に応じて、所得税負担を調整する制度と認識しておきましょう。

所得控除の大部分を占めるのが、給与所得控除・基礎控除・社会保険料控除です。手取り26万円(年収399万円)の場合、給与所得控除が124万円、基礎控除が48万円、社会保険料控除が約60万円です。

つまり、課税される所得金額は、399万-(124万+48万+60万)=167万円となります。よって、上記表から所得税は年間で167万円×5%=8.35万円となり、1ヶ月だと8.35万円÷12ヶ月=約7,000円です。

住民税の計算方法

| 住民税の計算式 |

|---|

| 住民税 = 均等割 + 所得割 均等割は一律で課される税(地域で異なる) 所得割 = 課税される所得金額 × 住民税率 – 控除額 住民税率はおよそ10%(地域で異なる) |

住民税は、上記の計算式で算出できます。課税される所得金額は、所得税の計算で用いる金額+5万円です。手取り26万円(年収399万円)の場合、課税される所得金額は約172万円です。

住民税率は地域で異なりますが、およそ10%なので、所得割は172万円×10%=17.2万円になります。所得割に対する控除は、ふるさと納税や住宅ローンなどがあれば適用されますが、ここでは無視します。

均等割も地域で異なりますが、仮に年間5,000円として計算します。上記表から、住民税は年間で5,000円+17.2万円=17.7万円となり、1ヶ月だと17.7万円÷12ヶ月=14,750円前後です。

【PR】 アルテマ アルテマキャリア |

|

手取り26万の生活費内訳と貯金額

| 生活費の内訳6パターン | |||

|---|---|---|---|

| ▼一人暮らし | ▼一人暮らし(貯金重視) | ||

| ▼2人暮らし(同棲・夫婦) | ▼3人暮らし(子供1人) | ||

| ▼4人暮らし(子供2人) | ▼5人暮らし(子供3人) | ||

手取り26万円の給料を稼いでいる方の生活レベルの一例です。貯金額や贅沢するしないの暮らし方、生活費の内訳を参考にして、将来の家計簿を考えてみましょう。

【独身一人暮らし】手取り26万は贅沢が可能

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 80,000円 | – |

| 水道光熱費 | 10,000円 | – |

| 食費 | 45,000円 | 1日1,500円計算 |

| 携帯代含む通信費 | 10,000円 | – |

| 交通費 | 5,000円 | – |

| 趣味含む娯楽費 | 35,000円 | – |

| 雑費 | 5,000円 | – |

| 貯金 | 70,000円 | – |

手取り26万円を取得していて、家賃8万円の家に住む場合、自由に使える金額は多く、10万円以上を好きに使えるため貯金や投資にあてられますし、贅沢にお金を使えるでしょう。

手取り額の約3割が家賃相場といわれているため、手取り26万の場合は、8万前後の家を探しましょう。都内であれば、1Rから1Kには問題なく住める額です。

節約すれば年間100万円貯金できる

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 80,000円 | – |

| 水道光熱費 | 10,000円 | – |

| 食費 | 45,000円 | 1日1,500円計算 |

| 携帯代含む通信費 | 10,000円 | – |

| 交通費 | 5,000円 | – |

| 趣味含む娯楽費 | 15,000円 | – |

| 雑費 | 5,000円 | – |

| 貯金 | 90,000円 | – |

手取り26万円を取得していて、貯金重視の場合、娯楽費を削ることで年間で100万円以上を貯金できます。また、家の広さに特段こだわらないのであれば、家賃を抑えることもできます。

年間いくら貯金したいのかから逆算し、家賃や娯楽費を考えるのをおすすめします。

【同棲・夫婦】手取り26万は多少贅沢が可能

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 80,000円 | – |

| 水道光熱費 | 14,000円 | – |

| 食費 | 60,000円 | 1日2,000円計算 |

| 携帯代含む通信費 | 16,000円 | 家族割加入 |

| 交通費 | 10,000円 | – |

| 趣味含む娯楽費 | 20,000円 | – |

| 雑費 | 5,000円 | – |

| 貯金 | 55,000円 | – |

手取り26万円を取得していて、同棲・夫婦の場合は、多少贅沢しても大丈夫でしょう。もし、共働きの場合は、パートナーの給与にもよりますが、家賃を上げることも可能です。

都内なら、家賃9~10万円でぎりぎりリビング+1部屋の家を借りられる範囲です。

ただし、結婚や子供が欲しい場合は、家賃を相場程度におさえ、貯金額を増やすのが賢明といえます。

【3人家族(子供1人)】手取り26万は貯金にあまりまわせない

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 80,000円 | – |

| 水道光熱費 | 20,000円 | – |

| 食費 | 75,000円 | 1日2,500円計算 |

| 携帯代含む通信費 | 15,000円 | 家族割加入 |

| 交通費 | 10,000円 | – |

| 養育費 | 25,000円 | |

| 保険代 | 10,000円 | |

| 雑費 | 10,000円 | – |

| 貯金 | 15,000円 | – |

手取り26万円で3人家族を養うのは可能ですが、貯金にあまり金額を割けないでしょう。ただし、共働きの場合は、収入が倍あるわけですから、貯金額は増えるでしょう。

しかし、子供ができたことにより食費など、あらゆる出費は増えていくため、同棲・夫婦で生活していた時よりも、計算しながら生活する必要があります。

もし、手取り26万円では、生活にゆとりがない場合、基本給の高い会社や家族手当などがある会社に転職するなど、収入を増やすのを軸にライフスタイルを変えることをおすすめします。

【4人家族(子供2人)】手取り26万では貯金できない

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 70,000円 | 条件妥協が必要 |

| 水道光熱費 | 20,000円 | 節約が必要 |

| 食費 | 66,000円 | 1日2,200円計算 |

| 携帯代含む通信費 | 15,000円 | 家族割加入 |

| 交通費 | 10,000円 | – |

| 養育費 | 50,000円 | |

| 保険代 | 15,000円 | |

| 雑費 | 14,000円 | – |

| 貯金 | 0円 | – |

手取り26万円で4人家族の場合、貯金にまわせるお金はないでしょう。上記の場合、1人(手取り26万円)で家族3人を養っていることを想定し、家賃・食費を抑えています。

出費の中で一番抑えられるのは食費なので、パートナーと知恵を絞りながら、生活していきましょう。

【5人家族(子供3人)】手取り26万での生活は厳しい

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 60,000円 | 条件妥協が必要 |

| 水道光熱費 | 15,000円 | 節約が必要 |

| 食費 | 45,000円 | 1日1,500円計算 |

| 携帯代含む通信費 | 15,000円 | 家族割加入 |

| 交通費 | 10,000円 | – |

| 養育費 | 75,000円 | |

| 保険代 | 20,000円 | |

| 雑費 | 20,000円 | – |

| 貯金 | 0円 | – |

手取り26万円で、5人家族の場合、生活は厳しいです。5人で住むには、ある程度の広さの家が求められるので、都内ではなく家賃が抑えられる郊外の家を借りるのが良いでしょう。

また、食費を抑えることはもちろんですが、貯金はできないです。そのため、パートナーに共働きしてもらうか、給与がより良い会社に転職が必須になってくるでしょう。

【PR】 アルテマ アルテマキャリア |

|

手取り26万の家賃相場

家賃相場は8万円

手取り26万円の場合、8万円前後の家賃が相場です。一般的に手取り金額の3分の1程度が家賃目安と言われています。もし、家賃相場の8万円を超えてしまうのであれば、食費などで調節しましょう。

SUUMOで「家賃7万~8万」「1R・1K」「23区内」の条件だと161,009件ありますが、「1LDK・2DK・2LDK」の場合は約5%の8,901件まで減少します。

同棲・夫婦生活する場合は、しっかりと条件を絞って考えるのをおすすめします。

年収で考えるなら20%から25%が家賃相場

年収で家賃相場を計算するなら、年収の20%から25%を目安に家を借りましょう。例えば年収399万円(手取り26万円)であれば、25%である約100万円を12ヶ月で割った数の8万円が家賃目安です。

家賃8万円で一人暮らしの場合、十分に生活できる広さがある家を借りられますが、子供がいる場合は郊外で広めの家を借りるのが良いでしょう。

手取り26万円の家計簿と満足度調査

| 調査方法 |

|---|

| 調査対象:240名の在職中の男女 調査期間:2021年10月~ 調査方法:インターネットによる記述式アンケート |

海外営業のサポート業務で働く方の家計簿や生活満足度

|

40代女性|一人暮らし |

|---|---|

| 仕事内容 | 海外営業のサポート業務(企画職) |

| 家賃 | 6.5万円 |

| 生活費 (家賃以外) |

水道光熱費 1.5万円 食費 3万円 携帯代含む通信費 1.5万円 交通費 1万円 趣味含む娯楽費 2万円 日用品など雑費 2万円 貯金 3万円 投資 3万円 |

| 節約方法 | スーパーのセール時間のお弁当を買う。野菜の見切り品を買う。趣味はできるだけサブスクリプションを利用する。 |

| 転職は考える? | 考える。 |

| 今の手取りに 満足してる? |

満足していません。 |

海外営業のサポート業務をされている方のインタビュー結果です。食費や生活費を大きく抑えて、毎月6万円もの貯金や投資を実現させています。

倉庫内作業員の家計簿や生活満足度

|

30代男性|3人暮らし(扶養者1人)、共働き |

|---|---|

| 仕事内容 | 倉庫内作業員 |

| 家賃 | 6.8万円 |

| 生活費 (家賃以外) |

水道光熱費 2.5万円 食費 6万円 携帯代含む通信費 1.5万円 交通費 0.9万円 趣味含む娯楽費 0.5万円 日用品など雑費 5万円 貯金 2.8万円 投資 0万円 |

| 節約方法 | 外食を減らして、家でご飯を作るようにしています。 |

| 転職は考える? | 考えています。 |

| 今の手取りに 満足してる? |

少々先行きに不安はありますが、充分な生活ができているので、割と満足しています。 |

倉庫内作業員をしている共働きの方の生活レベルです。ご家族がいるため、相場よりも食費や水道光熱費が高いですが、娯楽に使うお金を節約していることがわかります。

建設業で働く方の家計簿や生活満足度

|

40代男性|2人暮らし(扶養者1人) |

|---|---|

| 仕事内容 | 建設業 |

| 家賃 | 0万円 |

| 生活費 (家賃以外) |

水道光熱費 2万円 食費 3万円 携帯代含む通信費 1万円 交通費 1万円 趣味含む娯楽費 8万円 日用品など雑費 5万円 貯金 5万円 投資 0万円 |

| 節約方法 | 図書館にいる、アウトドアの趣味を楽しむ。 |

| 転職は考える? | ない。 |

| 今の手取りに 満足してる? |

まあまあです。 |

建設業で働く方の生活レベルです。一軒家で家賃が発生していないため、その分貯金や娯楽費に多く回しています。

手取り26万円は多い?少ない?

30代のうちに到達すれば高い月収

| 年齢 | 平均月収 |

|---|---|

| ~19歳 | 18.4万円 |

| 20~24歳 | 21.9万円 |

| 25~29歳 | 25.1万円 |

| 30~34歳 | 28.1万円 |

| 35~39歳 | 31.3万円 |

| 40~44歳 | 33.4万円 |

| 45~49歳 | 34.9万円 |

| 50~54歳 | 36.5万円 |

| 55~59歳 | 37.0万円 |

| 60~64歳 | 29.6万円 |

| 65~69歳 | 25.8万円 |

| 70歳~ | 23.8万円 |

| 全年代 | 31.2万円 |

手取り26万円(月収約33万円)は、30代までに到達すれば高い月収です。40代前半では平均程度、40代後半になると平均以下と考えましょう。

もし、45歳を超えても手取り26万円稼げていないのならば、転職を視野に入れた方が良いです。45歳を超えていれば、社会人としてスキルは身についているため、同業種の転職であれば給与アップが狙いやすいでしょう。

女性で手取り26万円は高収入

| 年齢 | 女性 |

|---|---|

| ~19歳 | 17.8万円 |

| 20~24歳 | 21.6万円 |

| 25~29歳 | 24.1万円 |

| 30~34歳 | 25.4万円 |

| 35~39歳 | 26.8万円 |

| 40~44歳 | 27.6万円 |

| 45~49歳 | 27.9万円 |

| 50~54歳 | 27.9万円 |

| 55~59歳 | 28.0万円 |

| 60~64歳 | 23.7万円 |

| 65~69歳 | 21.6万円 |

| 70歳~ | 21.8万円 |

| 全年代 | 25.9万円 |

女性で手取り26万円取得しているならば、高収入です。賃金構造基本統計調査の女性の月収データを見ると、最高収入にのぼりつめる40歳以降も平均月収30万円を超えることはありません。

手取り26万円に近い給与帯の月収・年収目安

手取り26万円に近い給与帯の月収・年収目安を一覧でまとめました。東京都在住、ボーナスなし、扶養家族なしでシミュレーションしてあります。

それぞれの手取りをタップ(クリック)すると、対応する解説記事に移動できます。

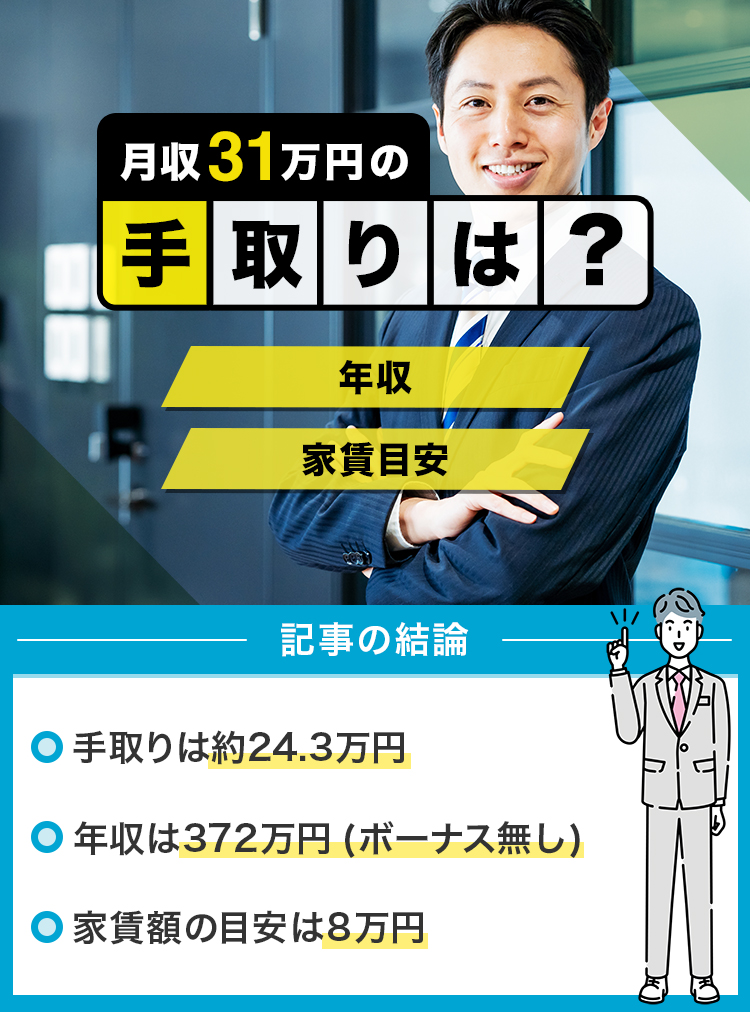

| 月収 | 年収 | |

|---|---|---|

| 手取り21万円 | 26.4万円 | 317万円 |

| 手取り22万円 | 27.8万円 | 334万円 |

| 手取り23万円 | 29.2万円 | 348万円 |

| 手取り24万円 | 30.3万円 | 364万円 |

| 手取り25万円 | 31.7万円 | 381万円 |

| 手取り26万円 | 33.2万円 | 398万円 |

| 手取り27万円 | 34.3万円 | 412万円 |

| 手取り28万円 | 35.7万円 | 429万円 |

| 手取り29万円 | 37.2万円 | 446万円 |

| 手取り30万円 | 38.4万円 | 461万円 |

| 手取り31万円 | 40.0万円 | 480万円 |

| 手取り32万円 | 41.1万円 | 494万円 |

| 手取り33万円 | 42.8万円 | 514万円 |

※実際の月収・年収は、手当の支給額や扶養家族の人数などによって異なります。あくまで参考程度に留めてください。

手取り26万円がきつい場合の節約術

手取り26万円で都心生活をしていると、趣味にはあまり費用をかけられません。お金に余裕がない人は、以下のような方法でライフスタイルを改善するのがおすすめです。

出費の管理を行う【家計簿アプリを活用】

節約を始めるなら、まずは出費を管理することから始めましょう。無駄な出費を把握すれば、節約の見通しが立てやすくなります。「マネーフォワード ME」のような家計簿アプリを活用するのがおすすめです。

出費に意識を向けることで、必要のない日用品の購入や外食など、普段気にしていなかった無駄遣いを減らせます。また、通信費や保険料、サブスクなどの固定費で必要以上の支払いがある項目にも気づきやすいです。

キャッシュレス決済でポイントを貯める

キャッシュレス決済を使うことで、支払金額の0.5~1%がポイントとして還元されます。貯まったポイントは、1円分として他の買い物に利用できるため、現金で支払うよりも断然お得です。

また、電子マネー決済はクレジットカードと紐づけることで、1回の支払いで得られるポイントを多くできます。電子マネーの決済時だけでなく、クレジットカードからチャージするタイミングでもポイント還元されるためです。

中でもおすすめなのは、楽天ペイやd払いです。楽天ペイは還元率が1%と高く、カードとの併用で最大1.5%分のポイントが付与されます。d払いはクレカやポイントカードの併用で、最大3.5%分のポイント還元があります。

クーポンアプリを使い倒す

クーポンアプリを使うことで、買い物や食事などの際に割引や特典サービスが受けられます。1回あたりの割引率や値引き額は少ないですが、毎日利用すれば大きな節約につながります。

クーポンアプリは、ダウンロードするだけですぐに利用できる手軽さが魅力です。また、ポイント機能があるクーポンアプリを使えば、よりお得に買い物を楽しめます。

節約したい人は、無料でダウンロードできるクーポンアプリがおすすめです。有料のクーポンアプリの場合は、お店の利用頻度や割引率を加味して利用すべきかを検討しましょう。

食費を節約するために自炊

外食の多い人は、自炊をすることで食費を節約できます。「イエプラコラム」の調査によると、自炊中心の人の1ヶ月の食費は3万円でした。外食中心の人の食費は5.5万円です。自炊で2.5万円の節約が期待できます。

自炊で節約する際には、毎月の食費をあらかじめ決めておくことが重要です。予算を決めておくことで、不必要な食材の購入を避けられます。節約のための自炊なのに、贅沢をしてしまっては意味がありません。

また、スーパーのセールを上手く使うのもおすすめです。セール日に食材をまとめて購入して冷凍しておけば、いっそう食費を抑えられます。

格安SIMなどで通信費を安くする

大手キャリアのスマホを契約している場合、格安SIMに乗り換えることで毎月4,000円以上の節約が見込めます。

総務省の実施した家計調査によると、単身世帯の通信費の平均は6,610円、総世帯では10,133円です。格安SIMの平均月額は約2,000円と言われており、通信費の大幅な削減が期待できます。

ガス代・電気代はセット割などを検討

ガス会社の提供している新電力を利用することで、ガス代・電気代のセット割を受けられる場合があります。例えば、東京ガスは、同社の提供している「東京ガスのでんき」とあわせて使えば、0.5%の割引を受けられます。

ガス代・電気代は、様々な事業者で取り扱えるよう自由化が進んでおり、従来のプランを見直すことで固定費の削減が可能です。

総務省の家計調査によると、単身世帯のガス代・電気代の平均は10,085円、総世帯では14,749円です。毎月の支払額が平均よりも多いのであれば、一度料金プランを見直してみましょう。

保険は見直すだけで割安にできる

保険に加入している場合、プランを見直すだけで固定費の削減が期待できます。保障プランは年々新しくなっており、従来のサービスよりも保険料の支払額を安く抑えられるケースが多いです。

固定費の削減では、必要性が低い保険を解約することも1つの方法です。例えば、独身の場合、死亡保険に加入する優先度は低いです。また、若いうちは長期入院のリスクが低いため、医療保険に加入するメリットは少ないと言えます。

プランによっては、契約の自動更新で、気付かないうちに保険料が上がっていることも考えられます。保険に加入して何年も経過しているなら、プランの種類や保障内容を見直す機会を設けましょう。

【PR】 アルテマ アルテマキャリア |

|

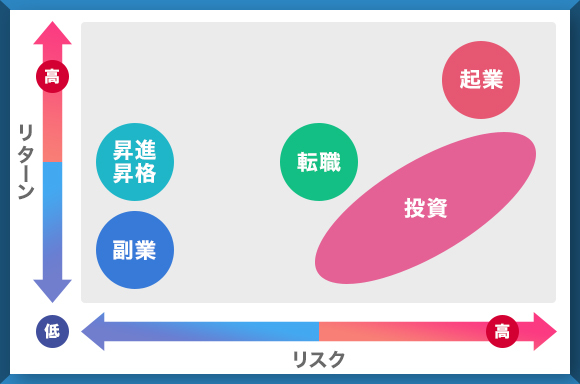

収入を手取り26万円以上に増やす方法

- 昇進昇格で昇給する

- 副業を行う

- 独立・起業やフリーランスとして働く

- 投資する

- 給料が高い会社に転職する

1.昇進昇格で給与を上げる

手取り26万円以上に収入を増やすなら、リスクが少ない昇進昇格がおすすめです。ただし、職場環境によっては難しい可能性もあります。

そのため、まずは上司などと相談をしてみましょう。昇進昇格の意思をくみ取ってくれますし、何をすれば昇進昇格ができるのか話してくれる場合もあります。

お金の相談は気が引けると思いますが、言うだけタダです。少しでも可能性があるならば、言わないで後悔するよりも、相談しましょう。

2.副業を行う

手取りを26万円以上に増やす方法として、副業も1つの手段です。フリーランスのサイトなどで、副業を行いやすい社会ですし、副業を行うことを許している会社も多々あります。

ただし、労働集約型の副業は長続きしにくく、真面目に取り組まなければスキルアップもかんたんではありません。そのため、副業を行うなら、本業に通じている職を探しましょう。

もしかしたら、副業を行うことで、スキルが身に付き、昇進昇格に繋がるかもしれません。

| 関連記事 |

|---|

| 副業おすすめランキング |

3.起業する・フリーランスとして働く

手取りを増やす方法として、起業やフリーランスとして働く手段もあります。

起業することによって、将来的に大幅な給与アップも考えられますが、起業してから5年たって会社が生き残る確率は10~15%、10年後までに存続できる起業は5%前後です。

そのため、起業する前に副業でフリーランスとして腕試しを行い、年収が確実に上がりそうであれば起業しましょう。少しでもリスクを下げられるはずです。

4.投資する

手取りを増やす方法の1つに、投資を活用した資産形成で、年間の収入を増やすことも考えられます。2024年からは、利益に対して税金が掛からなくなる新NISAが始まっており、初心者でも投資を始めやすい環境になりました。

新NISAは、年間最大360万円までの投資による運用益に税金がかからなくなる制度です。投資信託や株に投資することで、資産形成を図れます。

掛け金より減ってしまうリスクはありますが、長期・分散投資を心がければリターンが大きくなる可能性のほうが高いです。少額ずつ運用を始めてみるのがおすすめです。

5.給料が高い会社に転職する

手取り26万円から収入を増やす方法として、給与が高い会社に転職するのも1つの手です。給与が高い会社に転職ができれば、その後も安定して、収入アップが期待できます。

しかし、新しい環境のストレスや覚えることが多いかもしれません。そのため、現職で給与が上がる見込みがあれば、転職するリスクをとらない方が懸命でしょう。

もし、少しでも転職を視野に入れているならば、一人で転職活動をするのではなく、アルテマキャリアに相談してみてください。

市場に出回っていない非公開求人も取り扱っているため、希望にあった企業を紹介してくれるかもしれません。

収入アップが狙える転職サービス「アルテマキャリア」

出典:アルテマキャリア公式

アルテマキャリアのポイント

- 実績のあるアドバイザーが転職を無料で支援

- 面談・電話番号登録は不要ですぐLINE相談可

- 未経験や無職でも最短1週間で内定の実績アリ

| 主な特徴 | |

|---|---|

| 求人数 |

約120,000件 |

| 非公開求人数 | 非公開 |

| 未経験求人 | |

| 料金 | 無料 |

| エリア |

|

アルテマキャリアのメリット

- 豊富な求人情報からプロが紹介

- アルテマキャリアでは、12万件以上の求人情報を扱っています。求人の職種や業種はさまざまで、特にIT業界・ゲーム業界に強いです。

興味がある業界があれば「事務職希望」「不動産業界に転職したい」などのメッセージを送ってみましょう。各業界に詳しいアドバイザーが適正を考えて仕事を紹介してくれます。

- 面談不要で深夜0時までLINE相談可

- アルテマキャリアは、わざわざ面談に行かなくても深夜0時までLINEで気軽に相談できます。予約したりオフィスに行く必要がないので、うまく使えば仕事中でも転職活動を進められます。

LINEの他に、電話での相談やWEB面談にも対応しています。連絡手段が多くて、手軽に使いやすい転職サービスです。

- 書類作成や面接対策の無料サポート

- アルテマキャリアに登録すると、書類選考や面接に通るためのサポートが無料で受けられます。書類の書き方や面接での対応について、プロの視点でアドバイスをもらえます。

例えば「自己PRには何を書けばいいですか?」とメッセージを送れば、書き方を教えてくれます。採用側が見ているポイントを熟知しているので、選考に通過しやすくなります。

アルテマキャリアは、サポートが手厚いので最初に登録してほしい転職サービスです。経験豊富なアドバイザーに、深夜0時までLINEで気軽に相談できます。

ちょっとしたスキマ時間に転職活動を進められるので、忙しくてなかなか時間が作れない人に最適です。未経験歓迎の求人も多く、職歴やスキルがなくても仕事を紹介してもらえます。

| 関連記事 |

|---|

| アルテマキャリアの口コミ・評判 |

収入アップなら転職がおすすめ

転職エージェントに給与交渉を相談

転職するなら、転職エージェントの活用をおすすめします。転職する場合は、リクナビNEXTなどの転職サイトを使うことが通例ですが、同じく無料で使えるサービスに「転職エージェント」が存在します。

転職エージェントは転職のプロであり、求職者と面談してキャリアを整理して、最適な企業を紹介してくれます。

アルテマキャリアに登録すれば、面接日の調整や年収交渉もお願いできます。LINEで気軽にやりとりできて、在職中で忙しい場合にもピッタリのサービスです。

【PR】 アルテマ アルテマキャリア |

|

手取り26万円のQ&A!結婚や子育ては可能?

手取り26万円で結婚できる?

手取り26万円あれば結婚は可能です。どちらか一方が働いてる場合でも生活はできますし、共働きしている場合は、生活に余裕が生まれるでしょう。

手取り26万円で貯金は可能?

| パターン | 貯金目安額 |

|---|---|

| 一人暮らし | 70,000円 |

| 一人暮らし(貯金重視) | 90,000円 |

| 2人暮らし(同棲・夫婦) | 55,000円 |

| 3人暮らし(子供1人) | 15,000円 |

| 4人暮らし(子供2人) | 0円 |

| 5人暮らし(子供3人) | 0円 |

手取り26万円だと、貯金ができるのは3人暮らしまでです。子供が2人以上いる場合は、貯金をするために、共働きや転職、昇進昇格を考えましょう。

おすすめは、リスクが少ない昇進昇格です。ただし、労働環境によっては転職も視野に入れる必要があるため、転職エージェントに登録して情報を集めておきましょう。

手取り26万円で車は買える?

手取り26万円で車は買えます。1つの目安として、年収の半分であれば無理なく購入できるといわれています。そのため、手取り26万円の場合は、約200万円の車が適正価格です。

ただし、車を購入した場合、駐車場代やガソリン代など多くの維持費がかかるため、今後の生活に支障が出ないか考えてから購入しましょう。

「毎日忙しいから……」と転職活動を諦めていませんか?

LINEで気軽に転職サポートが受けられる「アルテマキャリア」

出典:アルテマキャリア公式

アルテマキャリアのメリット5選

- 面談不要で深夜0時までLINE相談可

- AIではなくプロの専門アドバイザーが対応

- 無職やフリーターでもOK

- 12万件以上の多様な求人を保有

- 運営元が上場企業なので安心

「アルテマキャリア」は、LINEで友だち追加するだけで気軽に転職サポートが受けられるサービスです。実績のある転職専門のアドバイザーが多数在籍しています。

5秒でLINE追加した後は、キャリアの相談はもちろん、求人紹介、面接・書類選考対策など、内定までしっかりサポートしてもらえます。

仕事終わりに専門アドバイザーに相談可能

「アルテマキャリア」の転職専門アドバイザーは深夜0時までLINE対応してくれます。「在職中で忙しい」「面談に行くのが大変」などの状況でもスムーズに転職活動を始められます。

12万件以上の求人情報から希望に合う仕事を提案してくれます。内定までは最短1週間で、スキマの時間を活用して適職に出会えます。

まとめ

手取り26万円の生活は

- 一人暮らしなら余裕のある暮らし

- 扶養家族が2人以上だと貯金ができない

- 手取り26万円以上稼ぎたいなら転職がおすすめ

手取り26万円を取得している場合、一人暮らしなら金銭的に余裕がある生活がおくれます。同棲・夫婦の2人暮らしでも特段問題はありません。

しかし、扶養家族が2人以上いる場合は、貯金ができないため、パートナーに共働きしてもらうか、昇進昇格や転職を考えましょう。

サポートが手厚いアルテマキャリアを活用すれば、一人で転職を行うよりも効率よく転職を進められます。今の職場で昇進昇格が見込めないなら、早めに登録しておきましょう。

【PR】 アルテマ アルテマキャリア |

|

年収・手取り関連記事

| 年収別の関連記事 | |||

|---|---|---|---|

| 年収200万 | 年収250万 | 年収300万 | 年収350万 |

| 年収400万 | 年収450万 | 年収500万 | 年収550万 |

| 年収600万 | 年収650万 | 年収700万 | 年収750万 |

| 年収800万 | 年収850万 | 年収900万 | 年収950万 |

| 年収1000万 | 年収1100万 | 年収1200万 | 年収1300万 |

| 年収1400万 | 年収1500万 | 年収1600万 | 年収1700万 |

| 年収1800万 | 年収1900万 | 年収2000万 | 年収2500万 |

| 年収3000万 | – | – | – |

| 女性の年収別の関連記事 | |||

| 年収300万 (女性) |

年収400万 (女性) |

年収500万 (女性) |

年収600万 (女性) |

| 年収700万 (女性) |

– | – | – |

| 手取り別の関連記事 | |||

| 手取り13万 | 手取り14万 | 手取り15万 | 手取り16万 |

| 手取り17万 | 手取り18万 | 手取り19万 | 手取り20万 |

| 手取り21万 | 手取り22万 | 手取り23万 | 手取り24万 |

| 手取り25万 | 手取り26万 | 手取り27万 | 手取り28万 |

| 手取り29万 | 手取り30万 | 手取り31万 | 手取り32万 |

| 手取り33万 | 手取り35万 | 手取り36万 | 手取り40万 |

| 手取り45万 | 手取り50万 | 手取り60万 | – |

| 月収別の関連記事 | |||

| 月収14万 | 月収15万 | 月収16万 | 月収17万 |

| 月収18万 | 月収19万 | 月収20万 | 月収21万 |

| 月収22万 | 月収23万 | 月収24万 | 月収25万 |

| 月収26万 | 月収27万 | 月収28万 | 月収29万 |

| 月収30万 | 月収31万 | 月収32万 | 月収33万 |

| 月収34万 | 月収35万 | 月収36万 | 月収37万 |

| 月収38万 | 月収39万 | 月収40万 | 月収41万 |

| 月収42万 | 月収43万 | 月収44万 | 月収45万 |

| 月収50万 | 月収55万 | 月収60万 | 月収70万 |

| 月収80万 | 月収90万 | 月収100万 | 月収150万 |

| 年齢別の平均年収の関連記事 | |||

| 22歳の年収 | 23歳の年収 | 24歳の年収 | 25歳の年収 |

| 26歳の年収 | 27歳の年収 | 28歳の年収 | 29歳の年収 |

| 30歳の年収 | 31歳の年収 | 32歳の年収 | 33歳の年収 |

| 34歳の年収 | 35歳の年収 | 36歳の年収 | 37歳の年収 |

| 38歳の年収 | 39歳の年収 | 40歳の年収 | 42歳の年収 |

| 43歳の年収 | 45歳の年収 | 46歳の年収 | 47歳の年収 |

| 50歳の年収 | – | – | – |

-1-1.jpg)