「年収650万円の手取りが知りたい」

「年収650万円は勝ち組?」

年収650万円は、年収上位の20%以内に入るラインで、全体平均と比較するとかなりの高収入です。しかし、年収650万円の人の給料はいくらなのか、どのような生活を送っているのか気になるという方も多いでしょう。

そこで、この記事では年収650万円の手取りや生活レベルについて詳しく解説していきます。年収650万円の人の割合や、転職先としておすすめの職業等も紹介しているので、ぜひ参考にしてください。

転職を考えているなら、LINEで気軽に相談できる「アルテマキャリア」に登録しましょう。チャットだけでプロのアドバイザーと転職活動を進められます。面談・電話番号登録は不要で、忙しい人にも向いています。ぜひ試してみてください。

【PR】 アルテマ アルテマキャリア |

|

ビズリーチ ビズリーチ |

|

リクルート リクルートダイレクトスカウト |

|

- キャリハイ@編集部

- 「史上最高のキャリア」を目指す方に役立つ情報提供を目指しています。外資系、メーカー、金融、メガベンチャー、スタートアップなど、様々なバックグラウンドを有するメンバーが参画しています。

目次

年収650万円の手取りは約41.5万円

年収650万円の手取りは1ヶ月あたり約41.5万円、年間では約498万円です。所得税や住民税、社会保険料などが収入から天引きされるため、650万円をそのままもらえるわけではありません。

年収とは総支給額のことで、税金や社会保険料が引かれる前の金額を指します。総支給額から税金や社会保険料が引かれた金額が手取りで、実際に給料として支払われるものです。

年収650万円の手取りシミュレーション

| 年収 | 月収 | |

|---|---|---|

| 額面収入 | ||

| 所得税 | ||

| 住民税 | ||

| 健康保険 | ||

| 厚生年金 | ||

| 雇用保険 | ||

| 介護保険 | ||

| 手取り |

参考:国税庁、日本年金機構、全国健康保険協会、厚生労働省

※都道府県・年齢・年収を設定して手取り額を計算できます

手取りは、総支給額(額面)から所得税や住民税、社会保険料を引いて計算できます。総支給額とは、基本給にボーナスや各種手当をすべて足した金額です。

正確な手取りは、給与明細の「差引支給額」で確認できます。ざっくり計算したい場合は、総支給額の75~80%が手取りです。

年収アップを目指すなら転職エージェントの利用がおすすめ

年収アップを目指すなら、転職エージェントを利用しましょう。

転職サイトには掲載されていない、高年収の優良企業の求人を紹介してもらえます。また、書類の添削サポートを受ければ、成功率が上がります。

とくに、ハイクラス転職に強いビズリーチやリクルートダイレクトスカウトがおすすめです。スカウト求人も受けられるので、年収アップを考えている人は無料登録しましょう。

ビズリーチ ビズリーチ |

|

同じ年収650万円でも世帯によって年間の手取りは変わる

同じ年収650万円であっても、世帯によって手取りは変わります。家族構成や扶養者の年齢、収入によって、給料から引かれる税金・社会保険料が変動するためです。

ここでは、独身者から扶養家族が2人までの各世帯の年収内訳を確認しましょう。今回は、扶養家族がいる場合は配偶者の収入を年間103万円以下、子どもの年齢を16歳以上と仮定して算出しています。

なお、子どもが16歳未満の場合は扶養控除がありません。子ども手当ができたことで16歳未満は扶養対象から外れます。

年収650万円の手取り【独身の場合】

| 金額 | |

|---|---|

| 所得税 |

240,700円

|

| 住民税 |

344,100円

|

| 社会保険料 | 938,940円 |

| 合計 | 1,523,740円 |

| 手取り(年間) | 4,976,260円 |

年収650万円で独身の場合、年間の手取りは約498万円です。所得税や住民税、社会保険料によって年収650万円から約152万円が引かれます。

年収650万円の手取り【配偶者を扶養に入れる場合】

| 金額 | |

|---|---|

| 所得税 |

198,700円

|

| 住民税 | 311,200円 |

| 社会保険料 | 937,642円 |

| 合計 | 1,447,542円 |

| 手取り(年間) |

5,052,458円

|

年収650万円で配偶者を扶養に入れた場合、年間の手取りは約505万円です。所得税や住民税、社会保険料等によって、年収650万円から約145万円が引かれます。

配偶者を扶養に入れた場合は「配偶者控除」が適用されるため、年間の手取りは独身の人よりも8万円ほど多いです。

年収650万円の手取り【配偶者と子ども1人を扶養に入れる場合】

| 金額 | |

|---|---|

| 所得税 |

160,700円

|

| 住民税 | 278,200円 |

| 社会保険料 | 937,642円 |

| 合計 | 1,376,542円 |

| 手取り(年間) |

5,123,458円

|

年収650万円で配偶者と子ども1人を扶養に入れた場合、手取り年収は約512万円です。所得税や住民税、社会保険料等で、年収650万円から約138万円が引かれます。

「配偶者控除」と「扶養控除」が適用されるため、税金や社会保険料の負担が軽くなります。年収650万円の場合、年間の手取りは独身の人よりも15万円ほど多いです。

【PR】 アルテマ アルテマキャリア |

|

ビズリーチ ビズリーチ |

|

リクルート リクルートダイレクトスカウト |

|

年収650万円の人の割合は?

年収650万円の人の割合を示す統計調査はありません。しかし、国税庁の「民間給与実態統計調査」によると、年収600~700万円の割合は6.9%でした。

国税庁のデータを元に推計すると、年収650万円前後を稼いでいる人は、約14人に1人の割合のようです。

また、性別によって割合は大きく変わります。男性は9.5%(10人に1人)、女性は3.4%(29人に1人)が参考値です。

年収別の割合

| 年収 | 全体 | 男性 | 女性 |

|---|---|---|---|

| ~100万円 | 8.1% | 3.6% | 14.1% |

| 100~200万円 | 12.3% | 6.0% | 20.5% |

| 200~300万円 | 14.0% | 9.7% | 19.6% |

| 300~400万円 | 16.3% | 14.9% | 18.1% |

| 400~500万円 | 15.4% | 17.5% | 12.7% |

| 500~600万円 | 10.8% | 14.0% | 6.7% |

| 600~700万円 | 7.1% | 10.0% | 3.4% |

| 700~800万円 | 4.9% | 7.2% | 1.9% |

| 800~900万円 | 3.2% | 4.9% | 1.0% |

| 900~1,000万円 | 2.3% | 3.6% | 0.7% |

| 1,000~1,500万円 | 4.0% | 6.3% | 1.0% |

| 1,500~2,000万円 | 0.9% | 1.4% | 0.2% |

| 2,000~2,500万円 | 0.3% | 0.4% | 0.1% |

| 2,500万円~ | 0.3% | 0.5% | 0.1% |

年収650万円の生活レベル|生活費の内訳

総務省の家計調査の結果を参考に、年収650万円の人がどのような生活レベルかを、家族構成ごとにご紹介します。

同じ年収でも、生活環境や扶養家族の有無によって生活レベルは大きく変わります。単身者、既婚者それぞれのケースにおける支出の内訳を確認しましょう。

今回は、すべてのケースにおいて年収650万円の手取りである41.5万円を基に、生活費の目安を掲載しています。

年収650万円生活レベル【独身・実家暮らし】

| 支出 | 備考 | |

|---|---|---|

| 手取り | – | 415,000円 |

| 家賃 | 50,000円 | 実家に入れる |

| 水道光熱費 | 0円 | – |

| 食費 | 30,000円 | ランチ、飲み物代 |

| 携帯代含む通信費 | 7,000円 | – |

| 交通費 | 10,000円 | ‐ |

| 娯楽費・交際費 | 40,000円 | ‐ |

| 雑費 | 40,000円 | ‐ |

| 貯金 | 238,000円 | ‐ |

年収650万円で実家暮らしをする場合は、余裕のある豊かな生活を送れます。実家に毎月どの程度の金額を入れるかにもよるものの、毎月24万円ほどの貯蓄ができる計算です。

趣味や娯楽に対して自由に使える金額が多いため、プライベートの時間をより充実させられます。

年収650万円の生活レベル【独身・一人暮らし】

| 支出 | 備考 | |

|---|---|---|

| 手取り | – | 415,000円 |

| 家賃 | 130,000円 | 東京23区にも住める |

| 水道光熱費 | 12,000円 | – |

| 食費 | 50,000円 | 1日約1,600円計算 |

| 携帯代含む通信費 | 10,000円 | – |

| 交通費 | 10,000円 | ‐ |

| 娯楽費・交際費 | 40,000円 | ‐ |

| 雑費 | 40,000円 | ‐ |

| 貯金 | 123,000円 | ‐ |

一人暮らしの場合は家賃や食費などの大きな支出が加わりますが、それでも年収650万円であればかなり余裕のある生活を送れます。

家賃を13万円、食費を5万円と仮定すると、毎月12万円ほどの貯金が可能です。食費や娯楽費を抑えれば、より多くの金額を貯金できます。

年収650万円の生活レベル【配偶者あり・子どもなし】

| 支出 | 備考 | |

|---|---|---|

| 手取り | – | 415,000円 |

| 家賃 | 135,000円 | 東京23区にも住める |

| 水道光熱費 | 20,000円 | – |

| 食費 | 90,000円 | 1日3,000円計算 |

| 携帯代含む通信費 | 13,000円 | – |

| 交通費 | 12,000円 | ‐ |

| 娯楽費・交際費 | 30,000円 | ‐ |

| 雑費 | 30,000円 | ‐ |

| 貯金 | 85,000円 | ‐ |

配偶者と二人暮らしのケースでも、年収650万円であれば余裕のある生活を送れるでしょう。ただし、2人分の食費や水道光熱費がかかるため、一人暮らしの場合よりも貯金に回せるお金は少ないです。

夫婦2人のモデルケースでは、毎月8.5万円ほど貯蓄ができる計算です。しかし、無駄な支出がかさむと、毎月一定額の貯蓄ができなくなるため注意しましょう。

年収650万円の生活レベル【配偶者あり・子どもあり】

| 支出 | 備考 | |

|---|---|---|

| 手取り | – | 415,000円 |

| 家賃 | 140,000円 | 東京23区にも住める |

| 水道光熱費 | 20,000円 | – |

| 食費 | 100,000円 | 1日約3,300円計算 |

| 携帯代含む通信費 | 13,000円 | – |

| 交通費 | 15,000円 | ‐ |

| 娯楽費・交際費 | 30,000円 | ‐ |

| 雑費 | 30,000円 | ‐ |

| 貯金 | 64,000円 | ‐ |

3人家族(子ども1人)の場合、年収650万円であれば節約を意識しなくても生活できます。ただし、並行して貯金を貯めるのであれば、ある程度節約を意識して生活すべきです。

子どもの教育費を考慮すると、より多くの支出があります。日本政策金融公庫の調査によると、高校入学から大学卒業までには942万円の教育費が必要です。

私立への進学や一人暮らしをする場合、さらに教育費がかさみます。ボーナスを貯金に回したりこまめな節約を心がけるなど、余裕があるときに貯蓄をして子どもの教育費に備えましょう。

年収650万円の平均貯蓄額は?

金融広報中央委員会の「家計の金融行動に関する世論調査」の結果によると、年収500万~750万円の世帯の平均貯蓄額は716万円です。

また、年収500万~750万円の世帯の預貯金の保有率は98.1%であることから、ほとんどの方が安定して貯蓄できていることが分かります。

【PR】 アルテマ アルテマキャリア |

|

ビズリーチ ビズリーチ |

|

リクルート リクルートダイレクトスカウト |

|

年収650万円の住宅ローンや家賃の目安

借り入れ額の総額目安は4,220万円

年収650万円で、家計に負担をかけずに支払える最も理想的なローンの借り入れ額は、およそ4,220万円です。家賃や住宅ローンの目安は年収の20%であり、毎月100,000〜130,000円程度が妥当な金額です。

フラット35で試算した結果、年収650万円で借り入れられる最高限度額はおよそ5,960万円ですが、収入の半分以上をローンの支払いに費やす必要があるため、おすすめはできません。

将来の貯蓄や子どもの教育費などを考慮して、無理のない範囲で住宅の購入を検討しましょう。

年収650万の適正な家賃とは?

年収650万円の人が賃貸に住む場合、一般的に家賃の目安は手取りの3分の1程度が望ましいため、家賃月13~14万円程度が妥当です。(手取り41.5万円から算定)

ただし、共働きをしているなどでより多くの収入が見込める場合は、月13万円の家賃を超えても、不自由なく生活ができます。

年収650万円でおすすめの税金対策

ふるさと納税での節税

年収650万円の節税対策として「ふるさと納税」がおすすめです。ふるさと納税では、自分が支援したい自治体に寄付をすることで、所得税の還付や返礼品を受け取れます。

実質自己負担額2,000円を差し引いた納税額が引かれるため、かなりの節税に繋がりやすいです。 ふるさと納税は、年収や家族構成によって定められた上限額の範囲内で利用できます。

納税額の年間上限を超えた金額は、全額控除の対象にならないため注意が必要です。

ふるさと納税 寄付金シミュレーター(目安)

iDeCoや新NISAで資産運用をする

iDeCoや新NISAなどの非課税の投資制度を利用することで、資産形成をしながら節税対策が可能です。

iDeCo(個人型確定拠出年金)は、自分で年金資産をつくる制度です。原則60歳まで引き出せないという縛りはありますが、運用益には税金がかかりません。また、iDeCoへの掛け金が所得控除になるため、毎年の税金も減らせます。

新NISAは、年間最大360万円までの投資による運用益に税金がかからなくなる制度です。投資信託や株に投資することで、資産形成を図れます。

【PR】 アルテマ アルテマキャリア |

|

ビズリーチ ビズリーチ |

|

リクルート リクルートダイレクトスカウト |

|

年収650万円の人におすすめの節約法

家計簿で支出を管理する

節約を始めるうえで、まずは家計簿で支出を管理することが重要です。家計簿にて家庭の支出を全て把握することで、無駄な出費を洗い出すことができます。

毎月コンスタントに貯蓄をしていくためにも、無駄な出費を意識的に抑えることが効果的です。

家計簿を使って1つ1つ記載するのも良いですが、最近ではクレジットカードや口座と連携した家計簿アプリがあります。家計簿アプリ「マネーフォワード ME」などを使えば、スマホで手軽に予算管理ができます。

固定費の見直し

見直ししたい固定費

- 通信費

- 保険・医療費

- 車のローン

- ガスや電気などの光熱費

- サブスクリプションの契約代

毎月必ず支払う固定費を見直すことで、支出を抑えることに繋がります。なかでも、見直しが簡単にできる固定費は、通信費や車のローンです。

スマホの利用料などの通信費は、一番簡単にコストを削減できる固定費です。流行りの格安SIMに乗り換えることで、家族で毎月1〜2万円程度の節約ができます。

そのほかにも、数年に一度は保険の見直しをすることや利用していないサブスクリプションを解約するなど、こまめに固定費を見直すことが重要です。

キャッシュレス決済を活用する

キャッシュレス決済のメリット

- ポイントを貯めて決済に利用できる

- 引き出し、振込等の手数料がかからない

- 支出履歴を簡単に確認できる

キャッシュレス決済を活用することも、節約方法の1つです。決済時にポイントが付与されるサービスがほとんどで、獲得したポイントは次回以降の支払いに活用できます。

また、通信会社と連携して行われるサービスや定期的に実施されるキャンペーンでは、多くのポイントを獲得できる機会があり、現金での決済よりもはるかにお得です。

買い物をした日時や金額、場所もしっかり履歴として残るため、支出管理も簡単にできます。スマホだけで簡単に始められるため、まだ利用したことがないという方は、積極的に活用しましょう。

年収別の月収(額面)と手取り一覧

年収別の額面月収と、1ヶ月あたりの手取りの目安をまとめました。それぞれの年収をタップ(クリック)すると、対応する解説記事に移動できます。

| 月収 (額面収入) |

1ヶ月の 手取り目安 |

|

|---|---|---|

| 年収200万円 | 16.7万円 | 13.4万円 |

| 年収250万円 | 20.8万円 | 16.8万円 |

| 年収300万円 | 25.0万円 | 19.7万円 |

| 年収350万円 | 29.2万円 | 23.0万円 |

| 年収400万円 | 33.3万円 | 26.1万円 |

| 年収450万円 | 37.5万円 | 29.3万円 |

| 年収500万円 | 41.7万円 | 32.4万円 |

| 年収550万円 | 45.8万円 | 35.2万円 |

| 年収600万円 | 50.0万円 | 38.3万円 |

| 年収650万円 | 54.2万円 | 41.5万円 |

| 年収700万円 | 58.3万円 | 43.9万円 |

| 年収750万円 | 62.5万円 | 46.7万円 |

| 年収800万円 | 66.7万円 | 49.3万円 |

| 年収850万円 | 70.8万円 | 52.2万円 |

| 年収900万円 | 75.0万円 | 55.0万円 |

| 年収950万円 | 79.2万円 | 57.7万円 |

| 年収1,000万円 | 83.3万円 | 60.5万円 |

ビズリーチ ビズリーチ |

|

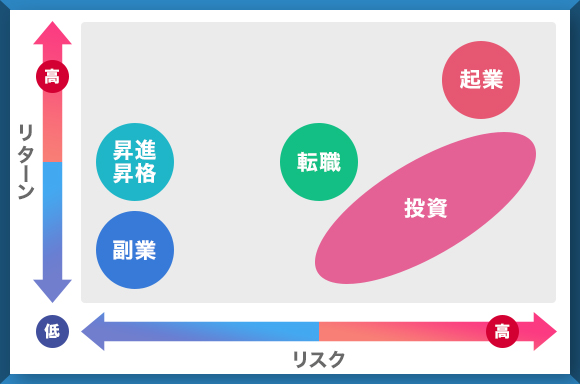

年収650万円を実現する方法

- 昇進昇格で給与を上げる

- 副業を行う

- 起業・フリーランスとして働く

- 投資する

- 転職する

1.昇進昇格で給与を上げる

年収650万円以上を目指すなら、昇進・昇格を狙う方法がもっとも現実的です。現在働いている企業が年収650万円を目指せる環境なら、仕事で実績を出して昇進・昇格の努力をしましょう。

給与について曖昧なことが多い日本で昇給を目指すなら、上司と目標の共有を行い、年収650万円を達成できる給与の約束をすべきです。

2.副業に取り組む

副業に取り組むことも手取りを増やせる手段の1つです。クラウドワークスやランサーズなど仕事を得る手段も増えており、ネット社会の現在ではECサイトに個人で出品したり、ブログなどで稼いでる方もいます。

またYouTuberとして活躍し、大金を得る方法なども現代ではあります。ただし、時間を削って稼ぐ仕事だと体力的な負担も増え、本質的な収入アップにもなりません。

自身の価値を上げるには、現在の仕事につながるものや、フリーランス、起業・転職につながる副業を選んで真面目に取り組む必要があります。

3.起業する・フリーランスとして働く

起業や独立、フリーランスとして働く方法も、手取りを増やすために考えられます。成功すれば大幅な収入アップも望めますが、その分リスクも大きいです。

特に起業の場合、時間・体力的な制約もあり、現職を続けながらというのは非常に困難です。 エンジニア経験があるならフリーランスエンジニアがおすすめです。

求人案件が非常に多いレバテックフリーランスや週2案件が豊富で副業おすすめのITプロパートナーズなどが登録無料で使えます。

4.投資する

投資をして収入を増やす方法もあります。2024年からは、利益に対して税金が掛からなくなる新NISAが始まっており、初心者でも投資を始めやすい環境になりました。

元金が減るリスクや、すぐに大きな収入にならないというデメリットもありますが、手間を掛けずに収入を増やせる可能性が高いので、余裕資産は投資に回すことをおすすめします。

年収650万円の場合、多額の投資資金を用意するのは難しいので、将来の為の資産運用として小額から始めてみましょう。

5.転職する

転職は手早く、堅実に手取りを増やす方法です。同じ仕事でも、企業規模や業界が異なるだけで、大きく給与体系が異なります。

現職で昇給の見込みがあるなら別ですが、見込みがなければ給料が高い企業への転職が最も現実的な選択肢です。転職を成功させるためには、在職中に転職活動を行い、転職エージェントを活用しましょう。

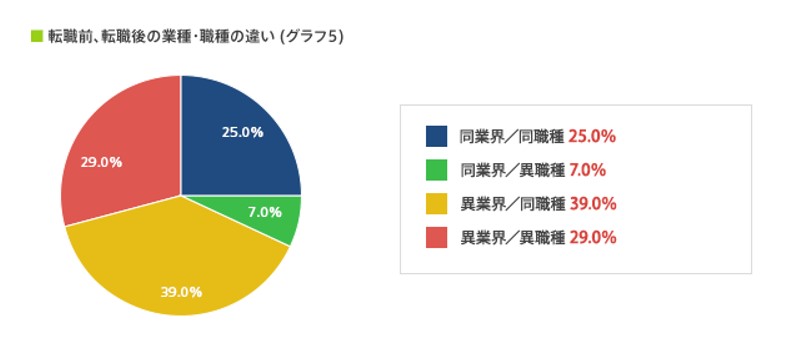

経験を活かしたキャリアチェンジを推奨

出典:doda

年収アップのために転職するのであれば、現在の経験やスキルを活かすべきです。dodaの調査でも、転職で年収アップに成功した人で最も多かったのは、異業界・同職種の転職者でした。

例えば、営業経験が長くあるなら、平均年収の高いIT業界で営業職を勤めれば年収が上がります。同じように管理職の経験があれば、成長産業に転職することで年収を上げやすいです。

いずれにしても、未経験職に就くより、過去に培った経験を活かすことで、転職による年収アップの確率を上げられます。

【PR】 アルテマ アルテマキャリア |

|

ビズリーチ ビズリーチ |

|

リクルート リクルートダイレクトスカウト |

|

年収650万円を目指すのにおすすめの職業は?

営業職

営業職は、男女問わず年収650万円以上を目指しやすいおすすめの職業です。なかでも、金融や不動産など高額な商材を扱う営業職であれば、より高確率で高収入が期待できます。

成果報酬型の給与制度が特徴で、成果次第で青天井の報酬を得られることが特徴です。入社年数に関わらずインセンティブが付与されることもあり、比較的若い年代でも年収650万円以上稼げます。

異業界や異業種からの転職もしやすいうえ、資格等がなくても転職できる求人が多いためおすすめです。営業職に転職したい場合は、リクルートダイレクトスカウトやビズリーチなどの転職エージェントを活用しましょう。

コンサルタント

年収650万円を目指しやすい職業の1つとして、コンサルタントが挙げられます。コンサルタントは、経営やIT、外資系など様々な業種や領域において高い専門性を発揮する職業です。

コンサルティングは1件あたりの単価が高いことが特徴で、他の業界よりも給与水準が高く、安定して高収入を得られます。

コンサル業界への転職を考える際は、コンサル業界専門の転職エージェントであるアクシスコンサルティングや、ハイクラス求人が多く揃うリクルートダイレクトスカウトがおすすめです。

エンジニア

エンジニア職は、年収650万を目指すのにおすすめの職業です。IT業界では慢性的な人手不足が続いており、他職種と比べてエンジニアを優遇する企業が多いため、給与水準が高く設定されています。

開発経験やスキルによって、年収が算定されていくため、能力次第では若手でも高収入が狙えます。

【PR】 アルテマ アルテマキャリア |

|

ビズリーチ ビズリーチ |

|

リクルート リクルートダイレクトスカウト |

|

まとめ

本記事では、年収650万円の手取り年収や生活レベルなどについて解説しました。単身者か既婚者かによって生活水準の差がでますが、年収650万円は日本の全体平均と比較すると高水準です。

しかし、子どもを持つ家庭にとっては、余裕のある生活を送るのは難しい場合もあります。豊かな生活を送るためには、節約や節税等の家計管理、または共働きをすることも選択肢の1つです。

年収UPを見据えて転職をするなら、リクルートダイレクトスカウトやビズリーチなどの転職サービスを活用しましょう。優良求人の紹介やサポートが充実しているため、転職をスムーズに進められます。

年収・手取り関連記事

| 年収別の関連記事 | |||

|---|---|---|---|

| 年収200万 | 年収250万 | 年収300万 | 年収350万 |

| 年収400万 | 年収450万 | 年収500万 | 年収550万 |

| 年収600万 | 年収650万 | 年収700万 | 年収750万 |

| 年収800万 | 年収850万 | 年収900万 | 年収950万 |

| 年収1000万 | 年収1100万 | 年収1200万 | 年収1300万 |

| 年収1400万 | 年収1500万 | 年収1600万 | 年収1700万 |

| 年収1800万 | 年収1900万 | 年収2000万 | 年収2500万 |

| 年収3000万 | – | – | – |

| 女性の年収別の関連記事 | |||

| 年収300万 (女性) |

年収400万 (女性) |

年収500万 (女性) |

年収600万 (女性) |

| 年収700万 (女性) |

– | – | – |

| 手取り別の関連記事 | |||

| 手取り13万 | 手取り14万 | 手取り15万 | 手取り16万 |

| 手取り17万 | 手取り18万 | 手取り19万 | 手取り20万 |

| 手取り21万 | 手取り22万 | 手取り23万 | 手取り24万 |

| 手取り25万 | 手取り26万 | 手取り27万 | 手取り28万 |

| 手取り29万 | 手取り30万 | 手取り31万 | 手取り32万 |

| 手取り33万 | 手取り35万 | 手取り36万 | 手取り40万 |

| 手取り45万 | 手取り50万 | 手取り60万 | – |

| 月収別の関連記事 | |||

| 月収14万 | 月収15万 | 月収16万 | 月収17万 |

| 月収18万 | 月収19万 | 月収20万 | 月収21万 |

| 月収22万 | 月収23万 | 月収24万 | 月収25万 |

| 月収26万 | 月収27万 | 月収28万 | 月収29万 |

| 月収30万 | 月収31万 | 月収32万 | 月収33万 |

| 月収34万 | 月収35万 | 月収36万 | 月収37万 |

| 月収38万 | 月収39万 | 月収40万 | 月収41万 |

| 月収42万 | 月収43万 | 月収44万 | 月収45万 |

| 月収50万 | 月収55万 | 月収60万 | 月収70万 |

| 月収80万 | 月収90万 | 月収100万 | 月収150万 |

| 年齢別の平均年収の関連記事 | |||

| 22歳の年収 | 23歳の年収 | 24歳の年収 | 25歳の年収 |

| 26歳の年収 | 27歳の年収 | 28歳の年収 | 29歳の年収 |

| 30歳の年収 | 31歳の年収 | 32歳の年収 | 33歳の年収 |

| 34歳の年収 | 35歳の年収 | 36歳の年収 | 37歳の年収 |

| 38歳の年収 | 39歳の年収 | 40歳の年収 | 42歳の年収 |

| 43歳の年収 | 45歳の年収 | 46歳の年収 | 47歳の年収 |

| 50歳の年収 | – | – | – |

-1-1.jpg)